保障と貯蓄の両方を備えた貯蓄型生命保険(ドル建て保険など)実はコスパが悪い。

保険料をおさえた掛け捨て型を選び、将来に向けた貯蓄は「つみたてNISA」という感じで保障と積立を別々に行った方がコスパが良い。

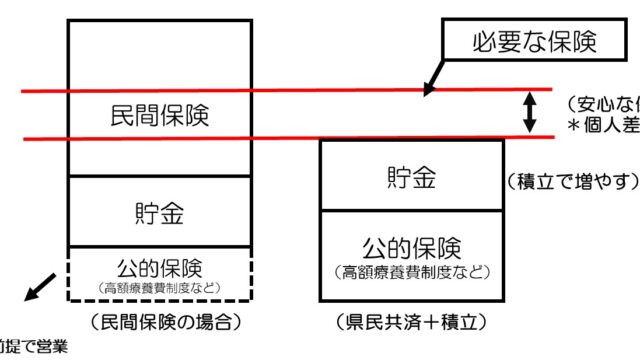

遺族年金や高額療養費制度があるため、「生命保険は最低限の保障で大丈夫」という認識を。

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは「生命保険」です。

最初に結論をお伝えいたします。

●毎月保険料を支払う生命保険は、将来的には数百万円という巨大な金融商品となるため、間違いのない選択を

●貯蓄型生命保険の貯蓄機能は全体的に利回りが低い(コスパが悪い)

●保障と貯蓄の両方行える貯蓄型生命保険よりも、保障だけの掛け捨て型と貯蓄だけのつみたてNISAを別々に行った方がコスパ良

●遺族年金や高額療養費制度があるため、生命保険は最低限の加入で十分

●具体的には「都道府県民共済」+「つみたてNISA」をオススメ

1 貯蓄型と掛け捨てとは?

掛け捨てと積立、どっちが良い?

貯蓄型生命保険とは、契約者が死亡したり高度な障害を持つ場合に備えながら、将来のための貯蓄ができる保険のことで、終身保険や養老保険などが該当します。

つまり、貯蓄型保険とは、万が一の際の「保障機能」と満期時や解約時に満期保険金・解約返戻金としてまとまったお金を受け取れる「貯蓄機能」の2つを同時に行える保険なのです。

掛け捨て型の生命保険とは、毎月保険料を支払っていく中で、契約者に万が一のことがあれば保険金を受け取れるものの、満期保険金や解約返戻金がなく、契約者に万が一のことが起きなければ、支払った保険料は戻ってこない(掛け捨て)生命保険のことで、定期保険が該当します。

この2つのタイプの生命保険のメリット・デメリットをまとめると、次のようになります。

| メリット | デメリット | |

| 貯蓄型生命保険 | ●保険料が掛け捨てにはならない ●満期などでは元金以上を受け取れる。 |

●保険料が割高になりやすい ●途中で解約すると元本割れする |

| 掛け捨て型生命保険 | ●保険料が比較的安い ●保障に特化しているため、安い保険料で大きな保障を受けれる。 |

●契約者に病気や死亡がなければ、 支払った保険料が戻ってこない |

ですが、イメージにだまされないように注意です。

実際にシミュレーションをして確認していきましょう。

2 貯蓄型生命保険と

「掛け捨て+積立NISA」を比較

(1)貯蓄型生命保険

オリックス生命さんの終身保険〔RISE〕(ライズ)

この保険商品が貯蓄型生命保険のランキングで第1位だったので、検討の対象とさせていただきます。

この保険は、死亡または所定の高度障害状態に該当された時に保険金が支払われ、また将来的に死亡保障にかえて、ご契約を解約・減額された場合は、解約払戻金を受け取れるという内容です。

オリックス生命さんのHPに記載されているモデルのそのままシミュレーションいたします。

●保険内容

30歳のお父さまが、お子さまの高校入学費用の資金準備に活用いただく場合

・30歳男性

・保険料払込期間:15年払済

・低解約払戻期間:15年

・保険金:300万円

・毎月支払う保険料:13.095円

・15年経過直後に解約すると、払込保険料累計額約236万円に対し、解約払戻金約237万円をお受取りいただけます。

大まかな内容をお伝えしますと、「死亡した時など万が一の際に保険金300万円を受け取れて、さらに毎月の保険料が積み立てられて、15年後には1万円多く(237-236万円)受け取れる」という内容です。

一見すると保障と貯蓄をいっぺんにできて効率が良い感じに見えますが、15年間という長い期間積み立てたと考えると、利回り0.1%というものすごくコストパフォーマンスが悪い金融商品と言うことできます。

(2)「同じ負担で」もし私なら

もし私なら、「毎月の負担が13.000円、保険金300万円」という同じ条件に合わせて、掛け捨て型の生命保険とつみたてNISAを始めます。

県民共済の「総合保障2型」というコースは、毎月支払う保険料が2.000円で死亡時の保険金が400万円です(*保険金が300万円の掛け捨て保険が少なく、400万円としました)。

そして残りの11.000円を積立NISA(毎月積み立てていく投資信託)で積み立てていくと次のようになります。

| オリックス生命さん 〔RISE〕(ライズ) |

掛け捨て型生命保険 (県民共済・総合保障2型) |

つみたて NISA |

|

| 毎月の保険料 (*積立投信の場合は積立額) |

13.095円 | 2.000円 | 11.000円 |

| 支払う保険料総額 | 約236万円 | 36万円 | 198万円 |

| 保険金 | 300万円 | 400万円 | なし |

| 15年後に受け取れる金額 | 約237万円 | 掛け捨て | 約294万円 |

*積立の投資信託は、利回り5%で計算しました。

つまり、保障機能と貯蓄(積立)機能を1つ1つ別々の形にしたのです。

すると毎月13.000円という同じ負担で、「保険金は400万円、15年後の受取額は約294万円」と保障と貯蓄の2つの機能を充実させることができました。

念のため比較します。

「掛け捨て型生命保険」+「つみたてNISA」の方が、保障も貯蓄も圧倒的に優れています(コストパフォーマンスが良い)!

3 ドル建て終身保険と

掛け捨て型+積立NISAを比較

(1)ドル建て終身保険

メットライフ生命さんのUSドル建て終身保険「ドルスマートS」

この保険商品が外貨建て終身保険のランキングで第1位だったので、検討の対象とさせていただきます。

この保険は、死亡または所定の高度障害状態に該当された時に保険金が支払われ、また将来的に死亡保障にかえて、ご契約を解約・減額された場合は、解約返戻金(キャッシュバリュー)が支払われる、という内容になっています。

メットライフ生命さんのHPに記載されているモデルのそのままシミュレーションいたします。

●保険内容

・保険期間:終身

・保険料払込期間:15年払込満了

・低解約返戻金特則/低解約返戻金期間:15年

・保険金額:100,000USドル

・毎月支払う保険料:268.6ドル(約2万7千円)

・15年支払う保険料総額:48.348ドル(=約502万8千円)

・解約返戻金(20年後):52.688ドル(=約547万9千円)

解約返戻金(30年後):62.868ドル(=約653万8千円)

シンプルにわかりやすくお伝えします。

①15年間で保険料約502万を支払います。

②20年後に解約すると、1.000万円の死亡あるいは高度障害の保障はなくなりますが、返戻金として約547万を受け取れます。

③30年後に解約すると、同じく1.000万円の死亡あるいは高度障害の保障はなくなりますが、返戻金として約653万円を受けれます。

一見すると「502万円を積み立てて将来的に547万あるいは653万になる」「積立金額が増えてお得」と考える方もいらっしゃると思います。

ですが、15年間という長い積立期間で考えると、20年後の約547万9千円という数字を利回りで表現すると、利回り1.05%の金融商品となり、あまりコストパフォーマンスがすぐれた商品ということはできません。

30年後に解約した場合の約653万8千円ですと、利回り3.4%と一気に上昇しますが、積立投信としては通常の利回りですし、なによりも30年も待たなくてはならないデメリットがあります。

(2)もし私なら

もし私の場合、この保険と同じ条件となる「毎月の負担が約2万7千円、保険金1.000万円」で、保障と貯蓄を別々にする形で保険と積立を始めます。

生命保険は、ライフネット生命の「定期死亡保険-かぞくへの保険」(毎月の保険料:2.031円)に加入し、残りの約2万4.900円を積立投信に充てたいと思います。

①ライフネット生命さんの「ドルスマートS」を15年積み立てて、20年後あるいは30年後に解約した場合と、②掛け捨て保険と積立NISAを同時並行で行った場合を比較してみました。

これらを比較した表は次のようになります。

| メットライフ生命さん 「ドルスマートS」 |

掛け捨て生命保険: ライフネット生命さんの「かぞくへの保険」 |

積立NISA | |

| 毎月の保険料 (*積立NISAの場合は積立額) |

約2万7千円 | 2.031円 | 2万4.900円 |

| 支払う保険料総額 | 約502万8千円 | 約73万1千円 | 448万2千円 |

| 保険金 | 1.000万円 | 1.000万円 | なし |

| 20年後に受け取れる金額 | 約547万9千円 | なし | 約665万円 |

| 30年後に受け取れる金額 | 約653万8千円 | なし | 約665万円 |

*掛け捨て生命保険の保険期間は30年で計算。

*積立NISAは、積立期間15年、利回り5%として計算。

*ドル建て保険は、解約手数料などは計算していません。

20年後に解約した場合では、受け取れる金額で100万以上の差がつきました。

30年後に解約した場合だと、約653万円と約665万円とあまり差がありませんでした。

利益分が非課税となる積立NISAは、約665万円そのまま受け取れますが、これが積立の投資信託であれば、利益分(約665万円-448万2千円)に20%の税金が引かれるため、ドル建て保険の方がお得かもしれません。

ですが、ドル建て保険の場合は、30年を待たなければ受け取れません。

対する積立NISAの場合は、引き出しが自由であり、そのまま積立を続けることもできますし、増額・減額も自由です。

個人の考え方によりますが、私が同じくらいの保障内容と積立機能を選ぶのであれば、両者を兼備しているドル建て保険を選ぶのではなく、両者を切り離して<掛け捨て生命保険>+<積立NISA>を選択します。

4 皆さんはすでに

“生命保険”に加入しています

(1)遺族年金で受け取れる金額

日本国民全員は、すでに年金という“生命保険”に加入しているのです。

年金というと、会社員や公務員の場合なら給料から天引きされ、「65歳になって働くことができなくなったら生活費をもらう」という積立の貯蓄機能に注目されがちなのですが、実は「遺族年金」という形で保障機能があります。

年金こそ、コスパが最高な貯蓄型生命保険なのです。

仮に会社員(厚生年金に加入)が60歳までに亡くなった場合、遺族基礎年金781.700円に加えて、子どもが2人いれば449.800円を受け取ることができます。

年間で1.231.500円、毎月10万円ちょっとを受け取ることができる計算です。

*金額は令和2年のもの

*子どもがそれぞれ18歳になるまで支給されます。

また、私の主人は住宅ローンを組んでいます。

住宅ローンの契約者は、団信(団体信用生命保険)への加入が義務づけられています。

住宅ローンの支払い期間中、主人が死亡あるいは高度障害となった場合、これ以降の住宅ローンの支払いが免除されます。

(2)高額療養費制度

上記(1)の年金と同様に、皆さんは「健康保険」(自営業の方は国民健康保険)という公的医療保険に加入しているのです。

病院での診療代などが「3割負担」になっていることはご存知と思います。

3割負担に加えて「高額療養費制度」という制度があります。

「高額医療費制度」とは、大まかに言うと、手術や入院代が高額な100万円となった場合、10万円弱の負担ですむ制度です。

この制度があるため、貯金がある程度あれば、保障が厚い(保険料が高い)生命保険に加入する必要は全くないのです。

「高額療養費制度」についての詳細は、本ブログ「【高額療養費制度】計算式や対象外などわかりやすく説明【ガン保険との関係も】」をご覧ください。

(3)私の場合

私の主人が亡くなると、「家賃の負担なし」「子どもが18歳になるまで毎月約10万円が支給される」という状態になります。

主人が亡くなり、いきなり家無し・無一文になるというわけではありません。

こうした状態に対して、「保障が少ない」「十分な保障」など、個人の考え方がそれぞれあると思います。

私自身で考えた場合、貯金や今後の私自身のパート収入(約20万円)で十分にやっていけると考え、最低限の保障内容が受け取れる掛け捨て型生命保険、今回紹介した保険金400万円を受け取れる「県民共済・総合保障2型」(毎月の保険料:2.000円)で大丈夫だと考えます。

●貯蓄型生命保険の貯蓄機能は全体的に利回りが低い(コスパが悪い)。

●保障と貯蓄の両方行える貯蓄型生命保険よりも、保障だけの掛け捨て型生命保険と貯蓄だけの積立NISAを別々に行った方がコスパが良い。

●遺族年金があるため、生命保険は最低限の加入で十分

生命保険について、関連記事をご覧ください!

生命保険は、毎月数千円~1万円前後の保険料を支払うことになります。

毎月支払うため、将来的には数百万円という巨大な金融商品となります。

そのため、生命保険は間違いのない選択をする必要があります。

ぜひ本ブログの関連記事で理解を深めていただき、間違いのない生命保険を選択するようにしてください!

1.「逆にオススメしない、コスパの悪い4つの資産形成」

2.「【ドル建て終身保険】実例とシミュレーションでメリット・デメリットをわかりやすく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【ベストな選択の1つ】シンプルでコスパのよい掛け捨て型生命保険「県民共済」」

5.「【迷ったらこれ】コスパ最強のおすすめ生命保険。生命保険のあり方を考える」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

生命保険でお迷いなら、ぜひ保険チョイスの無料保険相談へ!

ブログ更新は(@maakomoneydiary)で発信しています。ぜひフォローお願いします。

まーこ

まーこ