生命保険は保険料が安く保障がお手頃な「掛け捨て」型の生命保険を選びましょう。

具体的には、県民共済の「総合保障Ⅱ型」やライフネット生命の「かぞくへの保険」を選び、余裕のできた資金を投資にまわすことで、「最低限の保障」と「老後の備え」を万全にできます。

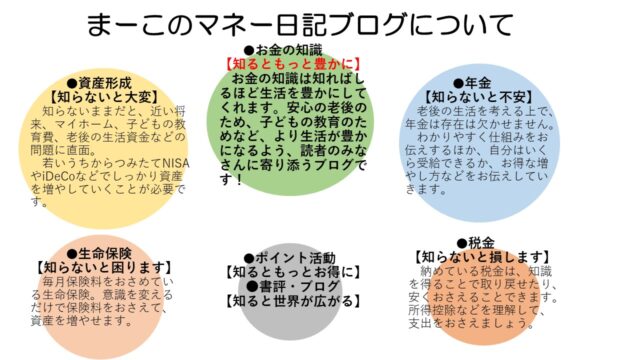

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事で、ズバリ、おすすめの「生命保険」をお伝えいたします。

わかりやすく説明いたします!

はじめに結論をお伝えいたします。

●生命保険は、「掛け捨て型生命保険」と「貯蓄型生命保険」の2種類。

●「貯蓄型生命保険」はコストパフォーマンスが悪いため、「掛け捨て型生命保険」を選択するのが正解。

●保険料をなるべくおさえた「掛け捨て型生命保険」と、そこで余裕のできたお金をつみたてNISAや積立投信、iDeCoにまわして保障と貯蓄を充実させましょう。

●民間の生命保険に入る際には、公的保険と公的年金があるので、最低限の保障でOK。

●県民共済の「総合保障Ⅱ型」とライフネット生命の「かぞくへの保険」がおすすめ。

●終身保険、養老保険、学資保険は加入する必要ありません

1 そもそも生命保険とは? 定義と種類

生命保険とは、大勢の人が保険料を負担し合うことで、死亡や病気などの万が一のことが起きた際に保険料を受け取って、ご自身やご家族の生活に備えるものです。

生命保険は2種類

生命保険は、保険会社によって本当に多くの商品がラインナップされています。

視点や切り口によって、いろんな種類に分けることができますが、ここでは最小限の2種類として説明を進めていきます。

その2種類とは、「掛け捨て型」と「貯蓄型」です。

「掛け捨て型生命保険」とは、保険を解約した際の返戻金(解約返戻金)や契約満期になった時に受け取れるお金(満期保険金)がない生命保険のことを言います。

この掛け捨て型生命保険には、定期保険や収入保障保険、一般的な医療保険・がん保険などがあります。

対する「貯蓄型生命保険」とは、解約返戻金や満期保険金など、解約や満期といった一定の条件を満たした際にお金を受け取れる生命保険のことを言います。

つまり、保障と同時に保険料の一部を積み立てていく貯蓄を同時に行うことができます。

この貯蓄型生命保険には、終身保険、養老保険、学資保険などがあります。

| 種類と内容 | メリット・デメリット | |

| 掛け捨て型 生命保険 |

●定期保険:一定期間のみを保険期間とする保険。 ●収入保障保険:被保険者が死亡した場合に保険金を年金として分割して受け取れる保険。 そのほか、医療保険やがん保険などがあります |

●メリット ・保険料が安い。 ●デメリット ・解約返戻金や満期保険金がない ・保障が一定期間で終了 |

| 貯蓄型 生命保険 |

●終身保険:保険期間は一生涯にわたり(終身)、保険期間中に解約すると解約返戻金を受け取れる保険。 ●養老保険:定められた保険期間を満了した時に、被保険者が生存していた場合に満期保険金を受け取れる保険。 ●学資保険:子どもが一定の年齢に達した場合、祝い金・満期保険金を受け取れる保険。 そのほか、個人年金保険などがあります |

●メリット ・保険料が掛け捨てにならない ・貯蓄手段として活用できる ●デメリット ・保険料が割高 ・途中で解約すると元本割れのリスクがある。 |

2 結局、どれを選ぶ?

(1)掛け捨て型生命保険を選ぶのが正解

●「掛け捨て型」=保険料がムダになる、損をする。

●「貯蓄型」=保障と同時に一部の保険料の積立ができ、ムダにならない。

先ほどの説明で、上のようなイメージを持たれて、「それじゃあ、貯蓄型生命保険の方が良いんじゃない?」と考える方も多いと思います。

ですが、万が一のために備える保障と将来のために向けた貯蓄は、1つ1つ分けて考えるべきで、掛け捨て型生命保険を選択するのが正解と言えます。

もっと言えば、掛け捨て型生命保険+つみたてNISA(あるいは積立の投資信託)というのがベストな選択となります。

この「ベストな正解」の根拠として、Aさんが、毎月1.5万円を負担するという条件でシミュレーションしてみました。

①貯蓄型生命保険

年齢40歳・男性のAさんが、ドル建て終身保険で毎月の保険料1.5万を支払った場合、次のようになります。

| 毎月支払う保険料 | 20年間支払った金額 | 保険金 | 20年後の解約返戻金 |

| 1.5万円 | 380万円 | 380万円 | 380万円 |

②掛け捨て型生命保険+つみたてNISA

年齢40歳・男性のAさんが、掛け捨て型生命保険(ここでは県民共済「総合保障Ⅱ型」を想定)とつみたてNISAで毎月合わせて1.5万円の保険料(積立金)を支払った場合、次のようになります。

| 毎月支払う保険料 (あるいは積立金) |

20年間支払った金額 | 保険金 | 20年後に受け取れる金額 |

| 2.000円 (県民共済) |

480.000円 | 400万円 | 掛け捨てのためなし |

| 13.000円 (つみたてNISA) |

3.120.000円 | なし | 約534万円(5%を想定) |

①と②を比較した場合、毎月1.5万円という同じ負担なのにも関わらず、保障面では②の方が20万円多いですし(上表の太字部分380万円と400万円)、20年後の積み立てた金額(解約返戻金)でも100万円以上の差が出ました(上表の太字下線部分、380万円と約534万円)。

結果として、貯蓄型生命保険で保障と貯蓄を同時並行で行うよりも、保障は掛け捨て生命保険、貯蓄はつみたてNISAという形で別々で行った方が、保障と貯蓄をそれぞれ充実することができ、コスパが良いことがわかります。

3 掛け捨て型生命保険はとにかく安いものでOK

(1)前提として公的保険と公的年金の存在

それでは、掛け捨て型の生命保険を選ぶ際のポイントです。

掛け捨て型生命保険は、低保障で保険料がとにかく安いものを選びましょう。

「えっ、低保障で大丈夫なの?」とお思いの方もいるかと思いますが、大丈夫です。

なぜなら、みなさんは、すでに貯蓄型生命保険に加入しているからです。

これは、国民健康保険や年金保険のことです。

例えば、毎月約5万円の社会保険料(年収400万円のサラリーマンの場合)を支払うことによって、

①病院の診察代や薬代は3割負担(健康保険)

②病気や事故にあった際には高額な医療費の負担を軽減できる(高額療養費制度)

③死亡(あるいは高度障害)の際に、残された家族は遺族年金で保障される

④65歳以降は、毎月10数万円の年金が支給される

などといった内容の“生命保険”に加入しているのです。

具体的に、40歳のサラリーマン(既婚、2人の子ども)が死去した場合。

その奥さまは、遺族基礎年金約78万円に加えて、子ども2人分449.800円を受け取ることができます。

年間で約78万円+約45万円=約123万円。

つまり、毎月10万円ちょっとが支給される計算になります。

(*金額は令和2年のもの。子どもは18歳になるまで支給されます)

加えて住宅ローンを組んでいる方々は、団体信用生命保険への加入が義務付けられています(一部を除く)。

これはご主人が亡くなれば、住宅ローンの返済が免除になるものです。

住宅ローンを組んでいて、子どもが2人いる私たち家族の場合。

主人が亡くなると、①家賃がタダになる、②毎月10万円ちょっと支給される、という状態になります。

さらに、これまでの貯金残高やつみたてNISAやiDeCoといった積立資産があります。

こうした状況であるため、このあたりは個人の考え方によると思いますが、前述したとおり、私自身は最低限の保障で大丈夫だと考えます。

多くの方々は、こうした公的保険や公的年金という存在に気づかずに、民間の生命保険選びを始めてしまいます。

そして、保険会社のすすめられるままに、高い保障で高い保険料の商品を購入してしまうのです(実際に私の主人がそうでした…)。

特に貯蓄型生命保険は、「将来に向けた貯蓄」「保険料がムダにならない」と大々的にアピールしていますが、その実態は年利1%に満たない商品が大半で、コスパが悪すぎるのです。

つみたてNISAやiDeCo、積立の投資信託は、通常で年利3~5%は確保できます。

そのため、なるべく保険料の安い掛け捨て型生命保険に加入すると同時に、そこで余裕のできたお金をつみたてNISAなどにまわして積み立てていく。

このやり方こそが、効率が良く、最もコスパの良い「保障+貯蓄」と言えます。

(2)おすすめの掛け捨て型生命保険はこの2つ

こうした考えを踏まえて、オススメな掛け捨て型生命保険を2つ挙げました。

ご参考にしていただければ幸いです。

①県民共済「総合保障Ⅱ型」

40歳の男性が、保障期間を65歳までとした場合、毎月2.000円の保険料で、病気死亡の保険金400万円、病気入院1日4.500円という保障内容です(*代表的なもの。各都道府県で内容が微妙に異なるので、ご確認を)。

保険料2.000円は、年度末に割戻金があるため(数百円戻ってくる制度)、実質的な負担は2.000円よりも少なく済みます。

最低限の保障で良いという方なら、間違いのない商品です。

②ライフネット生命「定期死亡保険・かぞくへの保険」

40歳の男性が保障期間を65歳までとした場合、毎月1.882円の保険料で、保険金500万円を受け取れるという保障内容です。

これは一例で、保障期間や保険金に合わせてカスタマイズできるのも、この商品の強みです。

| 保険料 | 保障期間 | 保険金 | |

| 県民共済 「総合保障Ⅱ型」 |

月2.000円 (割戻金あり) |

65歳満了 | 400万円 (病気の場合) |

| ライフネット生命 「かぞくへの保険」 |

月1.882円 | 65歳満了 | 500万円 (病気や事故、災害の場合) |

生命保険は、その年ごとに商品のラインナップが本当に多く入れ替わります。

加えて、前述したとおり、人それぞれの考え方も違いますし、既婚や未婚、子どもの有無、貯金残高などといった置かれている状況も異なります。

そのため、読者のみなさんに対して「この商品が絶対におすすめ!」と断言することはできません。

ですが、今回の記事を通して、「掛け捨て型生命保険を選択する」「最低限の保障と保険料の商品を選び、余裕ができたら積立NISAなどにまわす」「公的保険や公的年金の存在を忘れない」といった考え方を共有してもらえたら嬉しいです。

最後にポイントをまとめます。

●生命保険は、「掛け捨て型生命保険」と「貯蓄型生命保険」の2種類。

●「貯蓄型生命保険」はコストパフォーマンスが悪いため、「掛け捨て型生命保険」を選択するのが正解。

●保険料をなるべくおさえた「掛け捨て型生命保険」と、そこで余裕のできたお金をつみたてNISAや積立投信、iDeCoにまわして、保障と貯蓄を充実させましょう。

●民間の生命保険に入る際には、公的保険と公的年金があるので、最低限の保障でOK。

●県民共済の「総合保障Ⅱ型」とライフネット生命の「かぞくへの保険」がおすすめ。

生命保険について、関連記事をご覧ください!

生命保険は、毎月数千円~1万円前後の保険料を支払うことになります。

毎月支払うため、将来的には数百万円という巨大な金融商品となります。

そのため、生命保険は間違いのない選択をする必要があります。

ぜひ本ブログの関連記事で理解を深めていただき、間違いのない生命保険を選択するようにしてください!

1.「逆にオススメしない、コスパの悪い4つの資産形成」

2.「【ドル建て終身保険】実例とシミュレーションでメリット・デメリットをわかりやすく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【ベストな選択の1つ】シンプルでコスパのよい掛け捨て型生命保険「県民共済」」

5.「【迷ったらこれ】コスパ最強のおすすめ生命保険。生命保険のあり方を考える」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

生命保険でお迷いの型は、ぜひ保険チョイスの無料保険相談へ!