年金受給額や退職金の減少と銀行の超低金利によって、意識しないと資産を増やすことはできません。「貯金から投資の時代」となった今、つみたてNISAをはじめましょう。

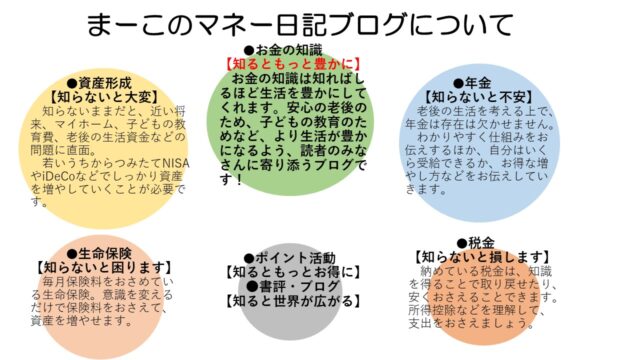

おはようございます!まーこ(@maakomoneydiary)です。

今回の記事では、つみたてNISAをおすすめする背景と理由を説明していきます。

という方々に向けた記事となります。

はじめに結論からお伝えいたします。

●①教育費の増加、②退職金の目減り、③銀行の超低金利時代、④年金の受給額が減るなどの可能性があるという時代背景。

●こうした背景に備えるために積立NISAは絶対に始めるべき。

●積立NISAで将来的な老後資金を確保できる見通しが立ちます。

●積立NISAを始めることにより、積立する金額以外のお金を、いま現在の生活費や子どもの教育費に充てることができ、お金の問題はほぼ解決します。

つみたてNISAは、老後の生活資金を考える上で大変お得な制度です。

その詳細については、本ブログの記事をぜひご覧ください。

●本ブログの「わかりやすいNISA大全」シリーズについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【制度改正】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく」

11.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

12.「【20年後に暴落なら大損する?】つみたてNISAのよくある勘違いを説明」

13.「【ジュニアNISA】子どもが18歳までどれくらい貯まるかシミュレーションした結果」

14.「【忙しい人向け】「つみたてNISA」が3分で理解できる一問一答」

1 背景=資産が増えない(増やせない)時代

これまで、「銀行や郵便局にお金を預けていれば大丈夫」「老後は年金で悠々自適に」という時代でした。

ですが、以下のア~エ)の4つを背景に、「資産が増えない(増やせない)時代」となりました。

ア)教育資金の増加

国立大学と私立大学における、

昭和55年(1980年)と平成27年(2015年)の入学金と授業料を比較しました。

(参考:文部科学省のHP内の「国公私立大学の授業料等の推移」)

●国立大学

| 入学金 | 授業料 | 合計 | |

| 昭和55年 | 80.000円 | 180.000円 | 260.000円 |

| 平成27年 | 282.000円 | 535.800円 | 817.800円 |

●私立大学

| 入学金 | 授業料 | 合計 | |

| 昭和55年 | 190.113円 | 355.156円 | 545.269円 |

| 平成27年 | 256.069円 | 868.447円 | 1.124.516円 |

国立大学で3倍以上、私立大学で2倍以上という結果となりました。

大学入学金や授業料については、子ども自身が支払うわけにはいかないため、当然その当時の親の負担となるのです。

子どもが大学入学を迎える親は、だいたい45~55歳くらいです。

サラリーマンや公務員は、順調に昇任・昇格して給料として伸び盛りの年代になりますが、こうした負担増という事情から、思うように貯金額は伸びないことが予想されます。

イ)退職金の減少

退職金は、1997年の2.871万円をピークとして、2018年には1788万円と急激な減少傾向にあります(*厚労省などのHPを参考にしています)。

この先どうなるか判然としませんが、退職金だけでは老後の生活資金のアテにはならない時代となってきているのです。

| 1997年 | 2003年 | 2008年 | 2013年 | 2018年 | |

| 退職金 | 2871万円 | 2499万円 | 2280万円 | 1941万円 | 1788万円 |

ウ)年金の目減り

年金という制度自体が破綻する可能性はありません。

ですが、超高齢社会化に伴い「年金の受給額が減る」「年金の受給時期が遅れる」といったリスクは十分に考えられます。

(*書籍『すみません、金利ってなんですか?』小林義崇著などを参照)

エ)超低金利時代

郵便局の定期貯金と銀行の定期預金の平均的な金利の推移です。

| 1980年 | 2010年 | |

| 郵便局 | 約7% | 約0.01~0.02% |

| 銀行 | 約6% | 約0.01~0.02% |

1980年、郵便局の定期貯金にお金を預けておけば、7%の金利がつき、預けて10年ちょっとでその定期貯金の額が倍になる時代でした。

つまり、自分から「資産を増やす」という意識がなくても、自ら何も動かなくても、勝手に資産が増えていく時代だったのです。

ですが、いま現在はそうではありません。

郵便局や銀行に普通預金あるいは定期預金で預けたとしても、100万円を10年預けたとしても、約100円増えるだけです。

超低金利なため預金はまったく増えない厳しい状況なのです。

個人的に、このエ)の背景が一番大きいと考えます。

周囲にはいまだに「銀行に預けておけば大丈夫」「投資はリスクがある」と信じる人たちがものすごく多いです。

こうした考え方は、いまの時代にマッチしているとは到底言えないのです。

2 理由=こうした問題を一発解決できるから

こうした状況の中で、積立NISAは、イ~エ)の問題を直接的に、ア)の問題も間接的に解決してくれる素晴らしい設計となっています。

実際に私たち家族の例を挙げて説明していきます。

私たち家族は、旦那さん43歳、私42歳を迎えた今年(2020年)、積立NISAを開始しました。

今後、年間40万円を20年積み立てていく予定です。

18年後、旦那さんが60歳となって定年退職を迎える時(*公務員の定年延長などの問題はとりあえず考慮しません)、

①退職金:1.600万円(*イの退職金の減少の表から推定)

20年後、主人と私がそれぞれ43歳、42歳になった時、

②旦那さんの積立NISA=1.370万円(*平均的な利回り5%の場合)

③私の積立NISA=1.370万円(*同じく平均的な利回り5%の場合)

この①、②、③を合計すると、4.340万円になります。

| 退職金 | 1600万円 |

| 積立NISA(旦那さんの分) | 1370万円 |

| 積立NISA(私の分) | 1370万円 |

| *合計 | 4340万円 |

老後資金に2000万円が必要と言われている中(=夫婦2人で4000万円)、

この積立NISAを始めるだけで、問題は解決します。

積立NISAは、口座に年間40万円を入金さえしていれば、基本的にほったらかしで自動的に積み立てできているという素晴らしい設計です。

極端な話、年間40万円、夫婦二人で年間80万円だけを確保すればいい。

つまり、年間80万円以外は、安心して子どもの教育費や生活費に充てることができるのです。

そのため、ア)の子どもの教育費問題も間接的にですが解決します。

老後の資金と子どもの教育費、少しでも不安に感じている方は、ぜひとも積立NISAを始めましょう。

ブログ更新は(@maakomoneydiary)で発信しています。ぜひフォローお願いします。