●「NISAを始めたけど、非課税期間が終わる5年後はどうなるの?」

●「ロールオーバーって何?」

●「5年後はロールオーバーした方がいいの?」

●「つみたてNISAはロールオーバーできるの?」

本記事では、そんな疑問を解決できます!

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは「ロールオーバー」です。

<記事の信頼性>

FP(ファイナンシャルプランナー)3級の私が、具体例を盛り込みながらわかりやすく説明いたします!

はじめに結論をお伝えいたします。

●ロールオーバーとは、非課税期間を延長できる制度。

●ロールオーバーするためには手続が必要。一般NISAで5年の非課税期間が終了すると自動的に課税口座に移行されるので注意。

●5年後の状況を考えた場合、基本的にロールオーバーでOK。

●ただし、5年後に値下がりしていて6年目以降も利益が見込めない場合では、ロールオーバーをすることにより損益通算できずに損をする可能性も。

1 ロールオーバーとは?

①ロールオーバーとは?

ロールオーバーとは、NISA口座で保有している金融商品の非課税期間を延長させる制度です。

非課税期間を延長できるお得な制度であるため、「基本的にロールオーバーする」という認識でOKです(特に購入商品が投資信託の場合)。

後で例外パターンをご紹介いたします。

一般NISAとジュニアNISAはロールオーバーすることができますが、つみたてNISAはロールオーバーできません。

一般NISAは、年間120万円を5年間非課税で運用できます。

ロールオーバーをすることで、この非課税期間が過ぎた5年後、新たに追加で5年間の非課税期間を設けて(最初の5年+最大5年=10年間)投資を行うことができます。

②一般NISAの5年後。3つの選択肢

一般NISAの非課税期間は5年間です。

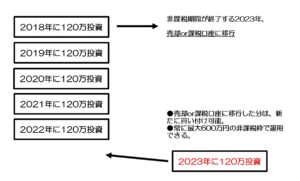

この5年後、非課税期間が終了となりますが、投資した全てのNISA口座の非課税期間が終わるわけではなく、1年分ごとに終了していきます。

仮に2018年から一般NISAを始めた場合、5年後の2022年には2018年に投資した分だけの非課税期間が終了になります。

この非課税期間が終了すると、「売却」、「課税口座に移行」、「ロールオーバーで非課税口座に移行」という3つのパターンを選ぶことになります。

それぞれの詳細は次のとおりです。

<売却・課税口座に移行した場合のイメージ>

ロールオーバーの詳細は次のとおりです。

<ロールオーバーした場合のイメージ>

2 ロールオーバーするべき?

5年後をシミュレーション

一般NISAで投資した年間120万円分が、5年後に「値上がりした」または「値下がりした」という2パターンに分けて説明します。

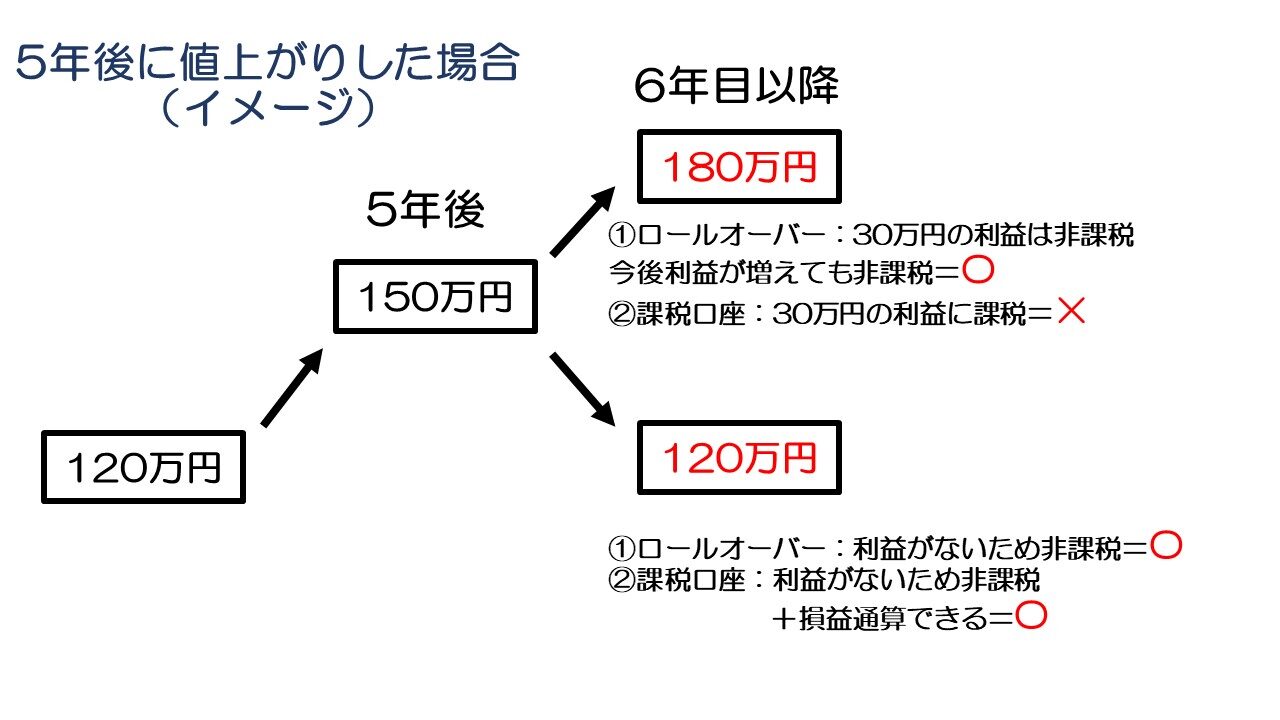

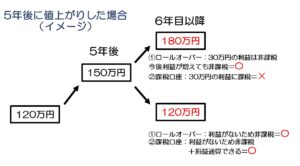

①5年後に「150万円」に値上がりした

次の図のようになります。

2018年に一般NISAで120万円した投資分が、5年後の2022年に150万円に値上がりした場合です。

ア)6年目以降、この150万円が180万円にさらに値上がりしました。

・ロールオーバーなら30万円の利益(180-150)は非課税です。

今後利益が増えても非課税です。

・課税口座に移行なら30万円の利益に約6万円課税されます。

イ)6年目以降、この150万円が120万円に値下がりしました。

・ロールオーバーなら利益がないため非課税です。損益通算はできません。

・課税口座に移行でも利益がないため非課税で、さらに30万円分を損益通算することができ、所得税を減税できます。

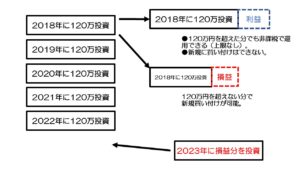

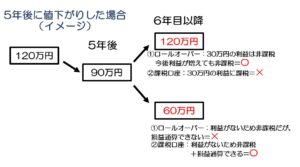

②5年後に「90万円」に値下がりした場合

次の図のようになります。

2018年に一般NISAで120万円投資した分が、5年後の2022年に90万円に値下がりした場合です。

ア)6年目以降、この90万円が120万円に値上がりしました。

・ロールオーバーなら30万円の利益(120-90)は非課税です。

これ以降、利益が増えても非課税です。

・課税口座に移行なら30万円の利益に約6万円課税されます。

イ)6年目以降、この90万円が60万円に値下がりしました。

・ロールオーバーなら利益がないため非課税です。損益通算はできません。

・課税口座に移行でも利益がないため非課税で、さらに30万円分を損益通算することができ、所得税を減税できます。

まとめると、ロールオーバーをした場合、4つのパターンのうち「5年後に値下がりして、6年目にさらに値下がった場合」のみ、損益通算できずに損をすることになります(図の赤色×)。

逆に順調に値上がりしていれば、その利益分が非課税であるため、メリットの方が大きいと言えます。

つまり、5年後はロールオーバーをすることを基本線としつつ、「5年後に値下がりしていて、今後も利益が見込めない」という状況であれば、ロールオーバーせずに課税口座に移行すれば良いということになります。

「5年後に値下がりしていて、今後も利益が見込めない」という状況-。

購入している金融商品が投資信託であれば、このような状況は考えにくいと思います。

投資信託は運用期間が長くなるほど、安定的な運用となり複利の効果で利益を最大化できます。

そのため、上記のような状況は株式投資を購入している人が該当します。

購入した個別株が値下がり、今後も利益が見込めない状況なら、その個別株を売却あるいは課税口座に移行し、その空いた非課税の一般NISA枠で、今後期待できる投資対象・銘柄を購入するのも一案です。

3 ロールオーバーのやり方

非課税期間が終了する5年後、ロールオーバーの手続きをしないと自動的に課税口座に移行されるため、注意が必要です。

ロールオーバーをするためには、「非課税口座内上場株式等移換依頼書」(通称:ロールオーバー依頼書)を、ご自分が利用している証券会社に提出する必要があります。

証券会社のHPからロールオーバー依頼書を請求して郵送で提出する流れです。

証券会社によって提出期限が次のように異なるため注意しましょう。

| 証券会社 | 提出期限 |

| 楽天証券 | 12月18日まで *郵送だけでなくスマホでやる方法もあり。 |

| SBI証券 | 12月4日まで |

| マネックス証券 | 11月30日まで |

| 松井証券 | 11月30日まで |

NISAやつみたてNISA、ジュニアNISAを詳しく知りたい方は、本ブログで。

つみたてNISAは、将来に向けて資産を増やしていく極めて有効な制度です。

特に年金や退職金が減少傾向にある中、今のうちからつみたてNISAやiDeCoを始めておく必要があります。

ぜひ、下記の関連記事をご覧いただき、安心の将来をむかえましょう!

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●iDeCoについて

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

2.「【初心者向け】まずはこれ!おすすめ資産形成4つ」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

最後にポイントをまとめます。

●ロールオーバーとは、非課税期間を延長できる制度。

●ロールオーバーするためには手続が必要。一般NISAで5年の非課税期間が終了すると自動的に課税口座に移行されるので注意。

●5年後の状況を考えた場合、基本的にロールオーバーでOK。

●ただし、5年後に値下がりしていて6年目以降も利益が見込めない場合では、ロールオーバーをすることにより損益通算できずに損をする可能性も。