つみたてNISAの20年後。

仮に暴落しても、そのまま保有し続ければ心配いりません。

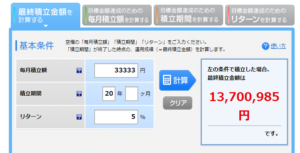

つみたてNISAで20年間800万円積み立てると、利回り5%で20年後1.370万円になる計算です。これは20年後すべて売却した金額であり、非課税期間をフル活用すれば2.000万円以上の効果を期待できます。

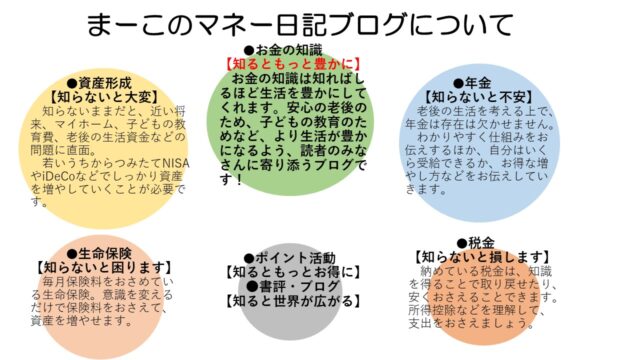

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは、「つみたてNISAのよくある勘違い」です。

また、利回り5%で1.370万円という計算になりますが、実際の運用では1.370万円以上を期待できます。

まだ始めていない方は、ぜひこの記事で納得されてからスタートしましょう!

すでに始めている方は今後も安心して積立しましょう!

はじめに結論をお伝えいたします。

●つみたてNISAは、「20年で非課税期間が終了」とされているが、20年後にいっぺんに非課税期間は終了せず、積み立てた20年分の1年分が終了するだけ

●そのまま課税口座に移行されるため売却や手続きをする必要なし

●暴落しても保有し続ければ心配なし

●「800万円が利回り5%で20年後に1.370万円」は、20年後に全て売却した時の金額

●非課税期間をフル活用すれば、2.000万円以上の資産になり、貴重な老後の生活資金になる

つみたてNISA

20年後に暴落なら大損?

非課税期間20年の終了後は?

つみたてNISAの一番の大きな魅力は「20年間の非課税期間」と言われています。

よくありがちなイメージで、「非課税期間が終わる20年後にちょうど暴落したら、せっかく積み立てたお金が減って、大損してしまう」というのがあります。

これは勘違いで、そこまで心配しなくても大丈夫です。

おそらく次のようなイメージで勘違いしていることだと思います。

勘違いポイント

●つみたてNISA口座という1つの箱に、お金を20年間どんどん積み立てていく

●20年後、つみたてNISA口座の非課税期間はいっぺんに終わる

●20年後、つみたてNISA口座は売却しなければならない

*勘違いのイメージ

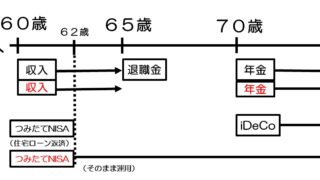

ですが実際の「つみたてNISA」は、1年間で1個の箱にお金を積み立てていき、それが20年間で「20個の箱」になるとイメージするとわかりやすいです。

*実際のイメージ

上図のイメージを踏まえた正しい理解は次のとおりです。

●20年後に非課税期間が終わるのは、20年前(上図だと2018年)に積立をスタートした1年分だけ

(=残りの19個分は、まだ非課税期間が続いてます)

●非課税期間が終わった1年分は、そのまま課税口座に移行

(自動的な移行のため手続きは不要です)

●20年後、いきなり解約になったり、非課税が終わって税金が課せられることはありません

●暴落のタイミングでどうしても引き出す必要があるなら損をする可能性はあるものの、引き出す必要がなければ保有し続けて回復を待つのが正解

つまり20年後は「非課税期間が終わるのは20分の1の口座だけ」、「そのまま課税口座に移行されるため、売却しなくてもよい」、「いきなり税金がかかる心配もない」という状況です。

そのため「20年後」というタイミングを特別に意識する必要はないのです。

ただ暴落したタイミングで、まとまったお金をどうしても引き出す必要がある場合、損をしてしまう可能性はあります。

ですが引き出す必要がなければ保有し続けて回復を待ちましょう。

実際に昨年(2020年)3~5月ころ、コロナショックを受けて利回りがマイナスに転じました。

ですが、1~2か月が経つと回復してプラスになりました。

1年近く経過すると、利回りが10%前後に回復しています。

どうしてもまとまったお金が必要な場合は、回復を待つことができませんが、そうでない場合はそのまま保有し続けることをオススメいたします。

つみたてNISA

800万円が1.370万円以上に?

つみたてNISAは、年間で最大40万円を20年間積み立てることができます(=800万円)。

この積み立てた800万円が利回り5%で増えていくと、下図のように約1.370万円になります。

(*以下、すべて利回り5%で計算)

(楽天証券・積立かんたんシミュレーションを使用)

この1.370万円というのは、「20年後に全て売却した時の金額」なのです。

実際に、皆さんが老後に必要なお金を少しずつ引き出す(売却)すると、1.370万円以上の資産になります。

<具体例>

2018年に積み立てた40万円は、1年後の2019年に40.9万円になります。

この40.9万円を利回り5%で20年運用していくと、

2037年には40.9×(1.05×1.05×…19年間)=103.3万円になります。

一方で、19年目の2036年の40万円分は、40.9万円になります。

2018年に積み立てた40万円、2019年に積み立てた40万円、2020年に積み立てた40万円・・・2036年に積み立てた40万円とそれぞれ計算します。

これらを合計すると、上図の赤字△の「積立+利回り」分が1.370万円なのです。

2037年の時点で、2年目以降の積立分の非課税期間はまだ残っています。

2037年以降、2~19年目の40万円分を保有し続けると、下図のように最終的には103.3万円になります。

20個の箱全ての非課税期間を使い切ると、最終的に40年かかるものの、103.3万円×20個=2.000万円以上の資産を残せることになります。

(2037年を境にした左の赤字△と右の赤字(点線)△を足した金額)

また、非課税期間が終わった箱は、そのまま課税口座に移行されます。

103万円以上に増えれば、増えた分は税金で差し引かれますが、その後も増えることが期待できます。

そのため、「つみたてNISA」は、まとまった資金が必要という場合以外には、そのまま保有し続けていけば、運用効果を最大限受けることができるのです。

※つみたてNISAを年金と合算すると

一番オーソドックスな夫婦の老後をシュミレーションしてみました。

●夫婦2人(会社員の夫と専業主婦の妻)

・夫の年金額:月15.5万円

(老齢基礎年金+厚生年金)

・妻の年金額:月6.5万円(老齢基礎年金)

合計22万円。

20年間運用を続けて103.3万円になった“1個の箱”を、1年に1回20年かけて売却していきます。

103.3万円÷12か月=月8.5万円が20年間支給され続ける計算になります。

毎月22万円の年金に、この8.5万円が加わると30.5万円。

老後に必要な生活資金は、毎月26万円(平成30年度、総務省「家計調査年報」による)と言われており、年金だけでは足りなかった生活資金が「つみたてNISA」で十分に補って余すことができるのです。

つまり、つみたてNISAは、20年後の暴落も心配する必要はありません。

年金だけでは厳しい老後の生活資金をカバーできます。

ぜひ「つみたてNISA」を始めましょう。

私自身の「つみたてNISA」の運用実績はこちらになります(しっかり増えていますよ!)。

「どのくらい増えるのか?」「銘柄は何か?」など、ぜひ参考にしてくださいね。

最後にポイントをまとめます。

●いっぺんに非課税期間は終了せず、20年分の1年分が終了するだけ

●そのまま課税口座に移行されるため売却する必要なし

●暴落してもそのまま保有し続ければ心配なし

●利回り5%で800万円が20年後に1.370万円は、20年後に全て売却した時の金額

●非課税期間をフル活用すれば、2.000万円以上の効果が期待できる

●年金だけでは厳しい老後の生活資金を、つみたてNISAでカバーして安心な老後を

お金に関する疑問、悩み。

本ブログの関連記事をご覧ください!

「つみたてNISAって始めた方が良いの?」「年金っていくらもらえるの?」「iDeCoって何?」

お金に関する不安や悩み、興味がある分野、気になること-。

どの記事から読んでいただいても、初心者の方でもわかりやすく説明しています。

ぜひどうぞ!

●収入の最大化と支出の最小化など

1.「【ライフプランご提案】収入の最大化と支出の最小化のポイント」

2.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

3.「結局のところ教育費っていくら必要?【大学入学まで386万円が目安】」

4.「逆にオススメしない、コスパの悪い4つの資産形成」

●ふるさと納税・楽天経済圏について

1.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

2.「【〇〇万円お得に】今年、私が実践したお得な行動(個人的O-1グランプリ開催)」

3.「【ポイント活動】おすすめの経済圏は?おさえておきたい心構えと考え方」

4.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

●iDeCoについて

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

2.「【初心者向け】まずはこれ!おすすめ資産形成4つ」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●年金について

老後資金を考える上で、年金の仕組みを知ることはとても重要です。

1.「【いくらもらえる?】年金の受給額を具体的な数字でわかりやすく説明します。」

2.「【コスパ最強】年金が元を取れるか試算したら利回り〇%の貯蓄型生命保険」

3.「【受給額をすぐ確認できます】ねんきん定期便の見方をわかりやすく解説」

4.「【70歳まで定年延長?】定年後の働き方とお金で知っておきたい3つのポイント」

5.「【いくら増える?】年金の繰り下げ受給の計算や手続きなどポイントをご紹介」

6.「【自営業・フリーランス向け】年金を増やせる付加年金とは?」

7.「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

8.「【もらい忘れ注意】55歳以上の方必見。特別支給の老齢厚生年金とは?」

9.「【厚生年金の家族手当】忘れずに申請したい加給年金とは?条件や支給額を確認」

10.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

11.「【人生100年時代に向けて】60歳以降も働いたら、年金はどれくらい増える?」

12.「【55才以上の方必見】年金の振替加算とは?その理由や手続きをわかりやすく説明」

13.「【年金】将来、減るって本当?マクロ経済スライド、所得代替率とは?」

14.「【2022年4月から】年金制度の改正、知っておきたい3つのポイント」

15.「【いくらもらえる?】遺族年金とは?私たち家族でシミュレーション」

16.「【忙しい人限定】年金の仕組みや受け取り額が一目でわかる一問一答」