年金受け取り額を少し増やせる「付加年金」。

●自営業者など国民年金第1号被保険者のみを対象(会社員はできない)

●付加保険料を支払うことで本来の年金受給額に加算される

●付加保険料は毎月400円で、受給できる額は200円×支払った月数

●支払った付加保険料分は2年で回収でき、それ以降は丸々お得に

●2年で元が取れるお得な制度ですが、お得になる規模が小さいため、付加年金だけでは老後の生活資金の不足分をカバーするのは厳しい

●iDeCoやつみたてNISAも同時並行で進めるのがベター

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは「付加年金」です。

はじめに結論をお伝えいたします。

●付加年金とは、自営業者など国民年金第1号被保険者のみを対象とし、付加保険料を支払うことで本来の年金受給額に加算される制度です。

●付加保険料は毎月400円で、受給できる額は200円×支払った月数。

●支払った付加保険料分は2年で回収でき、それ以降は丸々お得になります。

●2年で元が取れるため、ぜひとも始めるべきお得な制度ではあるものの、お得になる規模が小さいため、付加年金だけでは老後の生活資金の不足分をカバーするのは厳しいです。そのため、iDeCo(個人型確定拠出年金)やつみたてNISAも同時並行で進めて老後の生活に備えましょう。

1 付加年金とは?

「付加年金」とは、毎月の国民年金の保険料に400円という「付加保険料」を上乗せして納めることで、65歳からの年金を受給する際に「200円×付加保険料を納めた月数」の金額が上乗せされる制度です。

「えっ、400円支払って200円もらえる?損しちゃうけど…」と思われる方もいるかも知れません(実際に私が初めて見た時はそう思いました)。

ですが、すごいお得な制度なのです!

(1)付加年金に加入できる人

付加年金に加入できる人は、次のとおりです。

●国民年金第1号被保険者(自営業者、フリーランス、農業者など)で、20歳以上60歳未満の人

●65歳以上を除く任意加入被保険者

残念ながら、国民年金第2号被保険者であるサラリーマンと公務員の方々、第2号被保険者の配偶者である第3号被保険者は付加年金に入ることができません。

自営業やフリーランスの人は、会社員や公務員と違って厚生年金に加入しておらず、将来的に国民年金を受給するのみとなります。

65歳以降に受給できる老齢基礎年金は、年間約78万円、毎月約6.5万円となります(2019年度の金額です)。

老後のご夫婦で必要な生活費は毎月約23~26万円、ゆとりある生活なら約36万円必要と言われています。

自営業の夫婦の場合、お二人で毎月約13万円(約6.5万円+約6.5万円)の受給となり、毎月10万円以上は不足してしまう計算となります。

そんな不足分を補うために、「付加年金」と「国民年金基金」という制度があるのです。

*付加年金と国民年金基金は併用することができず、どちらか一方しか利用できませんので、ご注意願います。

「国民年金基金」については、「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」をご覧いただけたら嬉しいです。

(2)いくらもらえる?

付加年金は20歳から60歳までの間で自由に加入することができます。

20歳から加入すると、最大で40年間加入できます。

具体的にいくら保険料を支払ったら、いくら受給できるのか見てみましょう。

●20歳から40年間加入した場合

付加保険料:400円×(40年×12か月)=192.000円

受給できる付加年金額:200円×(40年×12か月)=96.200円

65歳からの年金受給額に年間96.200円が上乗せされます。

この上乗せ受給はご自身がお亡くなりになるまで一生涯続きます。

96.200円×2年=192.000円であるため、2年で支払った付加保険料分を取り戻すことができ、67歳以降に毎年上乗せされる分は丸々お得になる、ということになります。

つまり、「2年で元が取れる」という非常にお得な制度なのです。

2 付加年金のメリット・デメリット

「2年で元が取れる」という非常にお得な制度の「付加年金」。

以下のメリット・デメリットを確認した上で、加入を検討してみてはいかがでしょうか?

(1)メリット

●2年で元が取れるお得感

支払った付加保険料分を2年間受給すると、それ以降は丸々お得になります。

先に述べた40年間加入した例ですと、仮に80歳まで受給した場合、96.200円×(80歳-67歳)=125万600円がお得になるという試算になります。

●保険料が全額所得控除になる

1年間で支払う保険料4.800円(400円×12か月)は、全額分が所得控除となり、課税所得を減らすことができるため、節税効果を得ることができます。

●繰り下げ受給すると、付加年金分も同時に増額

普通の年金部分である老齢基礎年金を繰り下げ受給(本来の65歳ではなく65歳以降に遅く受給すること)をすると、付加年金分も同時に増額します。

付加年金に40年間加入した人が、70歳(増額率は0.7%×12か月×5年=42%)で年金を受給した場合、

・老齢基礎年金:約78万円×1.42=約110万円

・付加年金:96.200円×1.42=136.604円

合計額は約123万6千円となります。毎月10万円ちょっとという支給額となります。

ご夫婦2人で20万円超を受給でき、70歳以降は老後に必要な生活費(23万円~)になるべく近づけることができます。

(2)デメリット

●付加保険料が400円のみで、規模が小さい。

付加保険料が400円という選択肢しかなく、増減できません。

非常にお得な制度であるため、もう少し保険料を増やしたくても400円以上、あるいは逆に400円以下にすることはできません。

付加年金に最大40年間加入すると毎年96.200円が加算されます。

長生きすると100万円以上お得になる制度なのですが、毎月の単位で見ると月8.000円ぐらいの増額となります。

加入期間が40年よりもさらに短く20年であれば年間48.100円(月4.000円ぐらい)、10年であれば年間24.050円(月2.000円ぐらい)の増額となり、やや規模が小さい感じは否めないのです。

そのため、老齢基礎年金と付加年金だけでは、老後の生活資金をカバーすることはできないと言っても良いでしょう。

●遺族年金に反映されない

付加年金に加入した人が、仮に年金を受給する前にお亡くなりになった場合、残された家族は老齢基礎年金に基づいた遺族年金額を受給できるのみで、付加年金分は加算されません。

支払った付加保険料は、掛け捨てとなってしまいます。

3 付加年金の申し込み手続き

市役所(あるいは区役所)の年金担当課に申請書を提出すればOKです。

新型コロナウイルスの感染拡大防止のため、申請書を請求した上で郵送で申し込むこともできます。それぞれの自治体でご確認願います。

本人確認書類(運転免許証など)とご自分の基礎年金番号がわかる書類(年金手帳、ねんきん定期便など)あるいは、個人番号がわかるもの(マイナンバーカード、マイナンバー通知カード)が必要となります。

なお、付加年金は、途中で脱退することもできますし、再度加入することもできます。

ですが、脱退した期間分の保険料をさかのぼって支払うことはできませんのでご注意願います。

最後にポイントをまとめます。

●付加年金とは、自営業者など国民年金第1号被保険者のみを対象とし、付加保険料を支払うことで本来の年金受給額に加算される制度です。

●付加保険料は毎月400円で、受給できる額は200円×支払った月数。

●支払った付加保険料分は2年で回収でき、それ以降は丸々お得になります。

●2年で元が取れるため、ぜひとも始めるべきお得な制度ではあるものの、お得になる規模が小さいため、付加年金だけでは老後の生活資金の不足分をカバーするのは厳しいです。そのため、iDeCo(個人型確定拠出年金)やつみたてNISAも同時並行で進めて老後の生活に備えましょう。

さらに詳細を知りたい方は、本ブログの関連記事をご覧ください!

本ブログでは、今回の「年金」をはじめ、つみたてNISAやiDeCoについて、FPの知識や私の実例に基づいて詳しく説明しています。

ぜひ次の関連記事もご覧いただき、資産形成にお役立てください!

どの記事から読んでいただいても、わかりやすく説明しています。ぜひどうぞ!

●収入の最大化と支出の最小化など

1.「【ライフプランご提案】収入の最大化と支出の最小化のポイント」

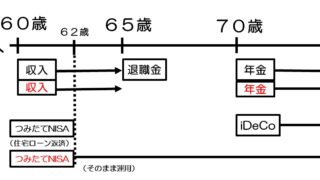

2.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

3.「結局のところ教育費っていくら必要?【大学入学まで386万円が目安】」

●ふるさと納税・楽天経済圏について

1.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

2.「【〇〇万円お得に】今年、私が実践したお得な行動(個人的O-1グランプリ開催)」

3.「【ポイント活動】おすすめの経済圏は?おさえておきたい心構えと考え方」

4.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

●iDeCoについて

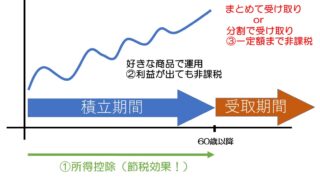

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●年金について

老後資金を考える上で、年金の仕組みを知ることはとても重要です。

1.「【いくらもらえる?】年金の受給額を具体的な数字でわかりやすく説明します。」

2.「【コスパ最強】年金が元を取れるか試算したら利回り〇%の貯蓄型生命保険」

3.「【受給額をすぐ確認できます】ねんきん定期便の見方をわかりやすく解説」

4.「【70歳まで定年延長?】定年後の働き方とお金で知っておきたい3つのポイント」

5.「【いくら増える?】年金の繰り下げ受給の計算や手続きなどポイントをご紹介」

6.「【自営業・フリーランス向け】年金を増やせる付加年金とは?」

7.「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

8.「【もらい忘れ注意】55歳以上の方必見。特別支給の老齢厚生年金とは?」

9.「【厚生年金の家族手当】忘れずに申請したい加給年金とは?条件や支給額を確認」

10.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

11.「【人生100年時代に向けて】60歳以降も働いたら、年金はどれくらい増える?」

12.「【55才以上の方必見】年金の振替加算とは?その理由や手続きをわかりやすく説明」

13.「【年金】将来、減るって本当?マクロ経済スライド、所得代替率とは?」

14.「【2022年4月から】年金制度の改正、知っておきたい3つのポイント」

15.「【いくらもらえる?】遺族年金とは?私たち家族でシミュレーション」

16.「【忙しい人限定】年金の仕組みや受け取り額が一目でわかる一問一答」

●生命保険について

生命保険は数百万円の金融商品。

ぜひ間違いのない生命保険を選択するようにしてください!

2.「【ドル建て終身保険】シュミレーションでメリット・デメリットを詳しく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【県民共済】割戻金は?先進医療は?コスパの良い内容をご紹介【ぜひオススメ】」

5.「【コスパ最強】おすすめ生命保険は?生命保険がいらないor必要最低限でいい理由」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

生命保険選びにお迷いの方は、本ブログの関連記事と「保険チョイス」さんの無料保険相談で!