手術・入院代100万円が10万円弱の負担で済む「高額療養費制度」。

この制度があるため、貯金がある程度あれば、医療保険に加入する必要はありません。

家族に対する保障などを考えた場合でも、生命保険の加入は必要最低限で十分で、保険料の安い県民共済+積立投信がベストな選択です。

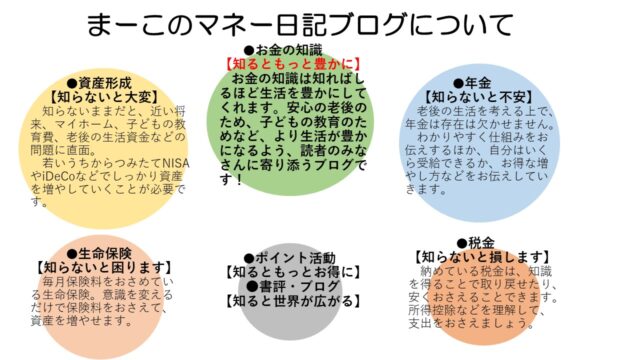

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは「高額療養費制度」です。

はじめに結論をお伝えいたします。

●高額療養費制度とは、医療費が高額にならないように自己負担をおさえてくれる制度

●手術・入院代が100万円かかっても、ざっくり10万円弱の負担で済むことから、貯金がある程度あれば、毎月高い保険料の医療保険に加入する必要はありません

●家族に対する保障などを考えた場合でも、保険の加入は必要最低限で十分

●掛け捨て型の「県民共済」で保険料をおさえ、浮いた保険料を「つみたてNISA」などの積立投信で投資するのがベストな選択

1 高額療養費制度とは?

①公的保険=3割負担+高額療養費制度

「国民皆保険制度」という言葉があるように、日本国民の全員は、健康保険などの公的医療保険に加入しています。

病院や薬局で支払う診療費や薬代が「3割負担」となることは有名です。

ですが、「高額療養費制度」という存在は、あまり知られていません。

高額療養費制度とは、医療費が高額になった場合に、一定の金額を超えた分が後で払い戻される制度のことです。

つまり、医療費が高額にならないよう自己負担をおさえてくれる制度なのです。

●具体例:

私の主人にガンが発覚して、手術・入院をして医療費が100万円かかりました。

その際の実際に負担する医療費は、

80.100円+(100万-267.000)×1%=87.430円となります。

<*計算式は所得によって異なります。>

100万円かかる医療費が約8.7万円に

②医療保険が不要または必要最低限でいい根拠

高額療養費制度は、ざっくり大まかに「手術・入院に100万円かかっても、10万円弱の負担で済む」というイメージでOKです。

つまり、「手術・入院には数十万の貯金で対応できる」ことから、貯金がある程度(100万円)あれば医療保険による保障は不要だと言えます。

●保険料が月5.000円以上する保険

●よく理解できない特約が付いている保険

●保障と同時に貯蓄機能を備えている保険

全て不要なのです。

多くの保険営業マンは、勧誘する際にこの「高額療養費制度」の存在を伝えません。

対する私たちも「高額療養費制度」の存在をあまり認識していません。

「高額療養費制度」という前提がないまま、営業マンは「手術・入院に数十万円かかりますよ」「保険料がムダになる掛け捨てよりも貯蓄型にした方が良いですよ」と誘ってきます。

こうした言葉を真に受けた結果、ついつい保険料の高めな保険に加入してしまうのです。

★高額療養費制度の存在を認識していれば、保障が厚い(保険料が高い)生命保険に加入する必要はありません。

2 高額療養費制度の注意点など

①計算式

高額な医療費に対して自分が負担する金額は、ご本人の所得によって異なります。

*70歳未満の区分については、次のとおりです。

| 標準報酬月額 | 自己負担限度額 |

| 区分ア:83万円以上 | 252.600円+(医療費-842.000円)×1% |

| 区分イ:53~79万円 | 167.400円+(医療費-558.000円)×1% |

| 区分ウ:28~50万円 | 80.100円+(医療費-267.000円)×1% |

| 区分エ:26万円以下 | 57.600円 |

私の主人は、標準報酬月額が56万円であったため(給与明細で確認できます)、上述の例では区分ウで自己負担額を計算しました。

②注意点

●立替払いであること

基本的に、病院に支払う代金はまず自分で支払う必要があります。

その後に必要な手続きを行い、支払った代金が戻ってくる「立替払い」という流れです。

どうしても立て替える資金がない場合は、「限度額適用認定証」を発行しましょう。

認定証を病院側に提示すると、実際に負担する金額だけの支払いだけで済みます。

●高度療養費制度の対象外

・入院中の食費、居住費、差額ベット代

・先進医療にかかる費用

・病院への交通費

・自然分娩による出産

・美容目的の歯科治療

については、基本的に医療費として合算することはできません(一部合算あり)。

●ひと月単位で計算

月をまたいだ場合、それぞれの月で自己負担限度額を計算する必要があります。

具体例:

①2月1日~14日までの間に手術・入院して医療費が100万円かかった場合

自己負担額は、80.100円+(100万-267.000)×1%=87.430円

②2月20日~3月5日までの間に手術・入院して医療費が100万円かかった場合(それぞれの月50万円)

2月分の自己負担額は、80.100円+(50万-267.000)×1%=82.430円

3月分の自己負担額は、80.100円+(50万-267.000)×1%=82.430円

となって、合計164.860円になります。

同じ医療費ですが、月をまたいだ場合、医療費は高くなってしまいます。

●世帯合算できる

1人の医療費が高額医療費制度の範囲とならなくても、同じ世帯の人が同じ月に医療費を支払った場合は、世帯で負担した医療費を合算することができます。

3 結局のところ保険はどうする?

高額療養費制度の存在によって、手術・入院費用がどんなに高額になっても、1か月10万円程度におさえることができます。

また、健康保険には傷病手当金(病気やケガで会社を休んだ時に支給されるもの。国民健康保険にはないことに注意)があります。

一方で、最近では医療の発達によって入院日数の短期化で入院費用が低くなる傾向にあるため、貯金がある程度あれば、ますます医療保険による保障は不要だと言えます。

どうしても不安であれば、

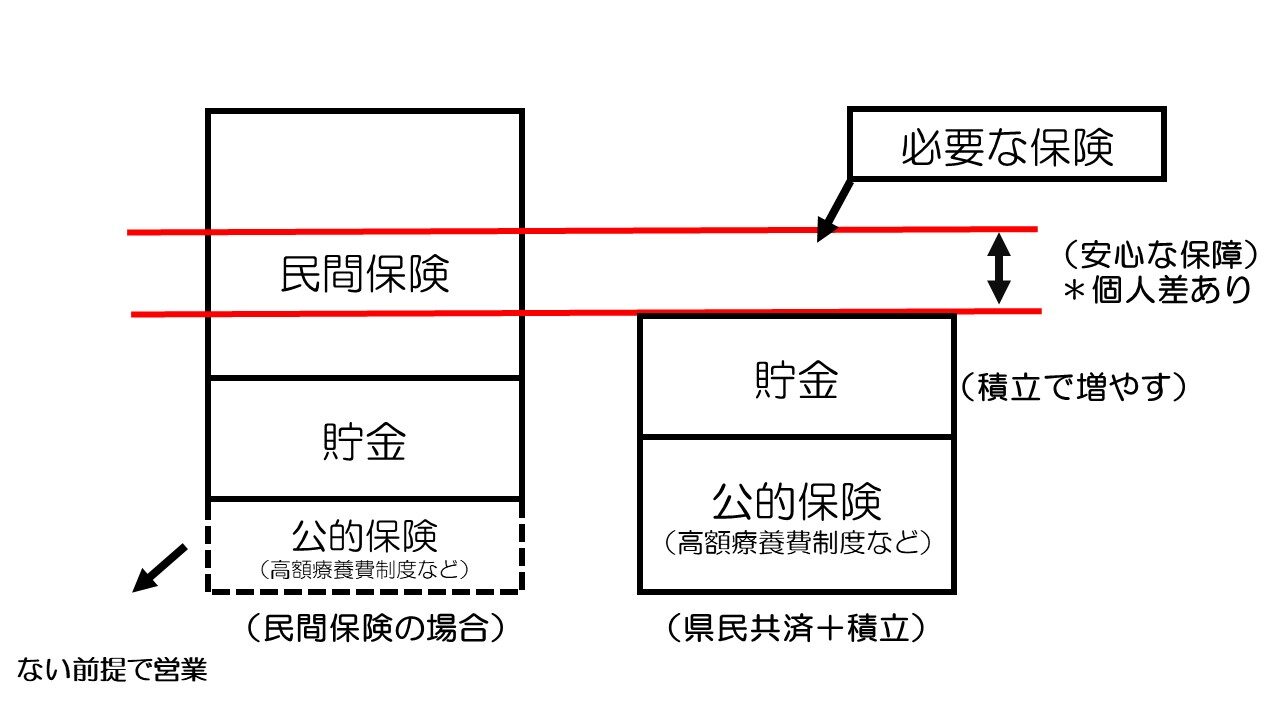

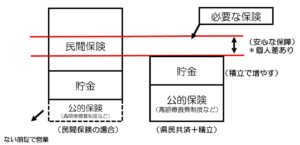

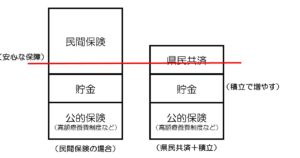

「県民共済」+「積立投信」をご提案

ただ高額療養費制度があったとしても、「先進治療に対応していないので不安」「手術・入院後も不調で、入退院を繰り返すと不安」「家族のために少しでも保障を厚くしたい」と考えている方も多くいると思います。

こうした方のために、「都道府県民共済」に加入した上で「積立投信」を始めることをご提案いたします。

<イメージ図>

都道府県民共済は、大まかに「掛け捨て型生命保険の専門店」というイメージです。

その中の総合保障Ⅱ型(地域によって名称は異なります)は、毎月2.000円で手術・入院費用だけでなく、死亡給付金や先進治療にかかる費用もカバーできる、「コスパの良い生命保険」なのです(*先進治療に対する給付金については、一部の地域でない場合があります)。

それと並行して、積立の投資信託(つみたてNISA)を始めましょう。

毎月の保険料が1万円の生命保険に加入するのではなく、同じ1万円を都道府県民共済に2.000円、積立投信に8.000円という形に振り分けます。

仮に10年後に病気にかかり、高額な手術・入院代がかかったとします。

①高額療養費制度で医療費を10万程度におさえられます。

②都道府県民共済で、手術代や先進医療にかかる費用をカバーしてくれます。

③積立投信で10年後、積立てた96万円が約124万円(利回り5%の場合)になっており、この貯金も引き出して対応できます。

という三段構えで対応することができます。

また、10年後に病気にならなければ、積立投信をそのまま継続させていき、資産をもっと増やすことができ(20年後なら約328万円)、子どもの教育費や老後の生活資金に充てることができるのです。

保険料1万円の「貯蓄型生命保険」では、利回りが1%前後とコスパが悪いため、加入しないよう注意しましょう。

生命保険の加入にあたり、貯蓄型と掛け捨て型のどちらを選択するかについては、本ブログ「【生命保険】貯蓄型と掛け捨て型、どっちが正解?【正解は掛け捨て型です】」をご覧ください。

生命保険について、ぜひ本ブログの関連記事で理解を深めていただき、間違いのない選択を!

1.「逆にオススメしない、コスパの悪い4つの資産形成」

2.「【ドル建て終身保険】実例とシミュレーションでメリット・デメリットをわかりやすく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【ベストな選択の1つ】シンプルでコスパのよい掛け捨て型生命保険「県民共済」」

5.「【迷ったらこれ】コスパ最強のおすすめ生命保険。生命保険のあり方を考える」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

生命保険で迷っている方は、ぜひ無料相談を!

●高額療養費制度とは、医療費が高額にならないよう自己負担をおさえてくれる制度です。

●手術・入院代が100万円かかっても、大まかに10万円弱の負担で済むことから、貯金がある程度あれば医療保険に加入する必要はありません。

●家族に対する保障などを考えた場合でも、保険の加入は必要最低限で十分であり、県民共済+積立投信の同時並行がベストな選択です。

さらに詳細を知りたい方は、本ブログの関連記事をご覧ください!

お金に関して興味がある分野、気になること-。

どの記事から読んでいただいても、わかりやすく説明しています。ぜひどうぞ!

●収入の最大化と支出の最小化など

1.「【ライフプランご提案】収入の最大化と支出の最小化のポイント」

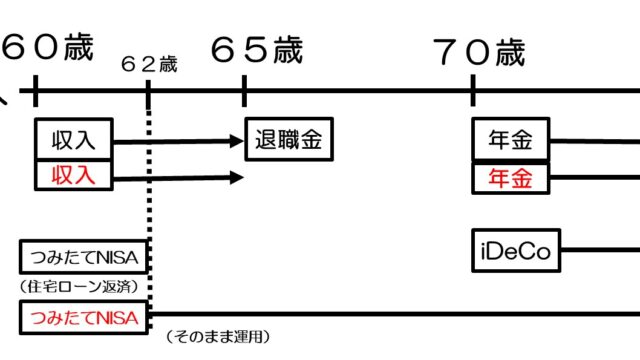

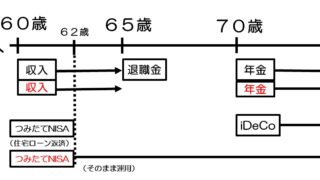

2.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

3.「結局のところ教育費っていくら必要?【大学入学まで386万円が目安】」

4.「逆にオススメしない、コスパの悪い4つの資産形成」

●ふるさと納税・楽天経済圏について

1.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

2.「【〇〇万円お得に】今年、私が実践したお得な行動(個人的O-1グランプリ開催)」

3.「【ポイント活動】おすすめの経済圏は?おさえておきたい心構えと考え方」

4.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

●iDeCoについて

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

2.「【初心者向け】まずはこれ!おすすめ資産形成4つ」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●年金について

老後資金を考える上で、年金の仕組みを知ることはとても重要です。

1.「【いくらもらえる?】年金の受給額を具体的な数字でわかりやすく説明します。」

2.「【コスパ最強】年金が元を取れるか試算したら利回り〇%の貯蓄型生命保険」

3.「【受給額をすぐ確認できます】ねんきん定期便の見方をわかりやすく解説」

4.「【70歳まで定年延長?】定年後の働き方とお金で知っておきたい3つのポイント」

5.「【いくら増える?】年金の繰り下げ受給の計算や手続きなどポイントをご紹介」

6.「【自営業・フリーランス向け】年金を増やせる付加年金とは?」

7.「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

8.「【もらい忘れ注意】55歳以上の方必見。特別支給の老齢厚生年金とは?」

9.「【厚生年金の家族手当】忘れずに申請したい加給年金とは?条件や支給額を確認」

10.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

11.「【人生100年時代に向けて】60歳以降も働いたら、年金はどれくらい増える?」

12.「【55才以上の方必見】年金の振替加算とは?その理由や手続きをわかりやすく説明」

13.「【年金】将来、減るって本当?マクロ経済スライド、所得代替率とは?」

14.「【2022年4月から】年金制度の改正、知っておきたい3つのポイント」

15.「【いくらもらえる?】遺族年金とは?私たち家族でシミュレーション」

16.「【忙しい人限定】年金の仕組みや受け取り額が一目でわかる一問一答」