2020年12月、自民党・公明党の与党は、税制改正をまとめました。

この税制改正は閣議決定、国会審議を経て、2021年4月から導入される予定です。

税制改正の内容の一部である住宅ローン控除については、13年の適用期間を受けられる契約・入居期間がさらに再延長され、2022年12月末までに入居する方なら全員、13年適用ということになります。

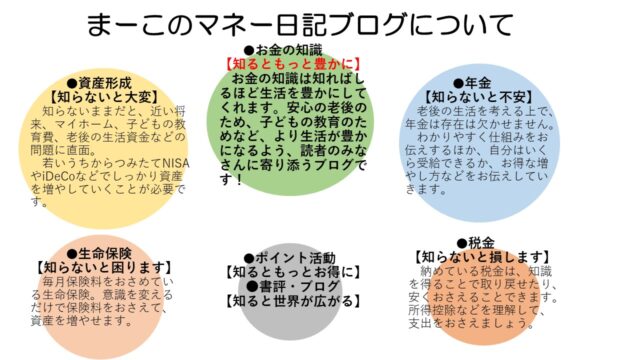

こんにちわ!FPまーこ(@maakomoneydiary)です。

今日のテーマは「住宅ローン控除」です。

自民党・公明党の与党は、2020年12月10日、「令和3年税制改正大綱」をまとめました。

この税制改正の内容は、全体的な傾向としてコロナ禍を受けて厳しい状況にある家計や企業に対して税制優遇するような内容と言えます。

この税制改正の一部に盛り込まれた住宅ローン控除に関しては、これまで13年に延長していた適用期間の入居期間を2年延長しました。

この税制改正は、閣議決定を経た上で、2021年1月開催の通常国会で審議されます。

3月末に国会で承認され、4月1日に法律が施行される見通しです。

そのため、2021年4月からこの税制改正の内容が適用されることとなります。

最初に結論をお伝えいたします。

●これまで住宅ローン控除の適用期間は10年だったところ、2019年10月の消費税増税で13年に延長されました。その後、2020年に入りコロナの影響を受けて13年の適用を受けられる契約・入居期間が延長されました。そして2021年税制改正によって、13年の適用を受けられる契約・入居期間がさらに再延長、という流れになります。

●ざっくり言うと、2022年12月末までに入居する方なら全員、13年期間が適用されます。

●住宅ローン控除の13年適用にある11~13年目の控除内容は、1~10年目と若干異なるので注意が必要です。

●住宅ローン控除をめぐっては、2022年以降、ローン残高の1%ではなく実際に負担した金利分まで引き下げようとする議論があり、節税効果が半減してしまう懸念も出てきています。

1 そもそも住宅ローン控除とは?

「住宅ローン」とは、住宅(一戸建て・マンション)を購入する際に、銀行などの金融機関からお金を借り入れることを言います。

住宅ローンを組んだ人は、毎月、何十年という期間で借りた元金+利息分を金融機関に返済していくことになります。

そんな中で住宅ローン控除とは、住宅取得後の10年間に年末時点の住宅ローン残高の1%を所得税及び住民税から控除する制度です。

大まかなイメージで、その年の年末時点で3.000万円の住宅ローン残高がある人は、本来納めるべき所得税から「その1%である30万円分を納めなくていいですよ」という制度です。

こうした「納めなくていいですよ」が、住宅ローンを取得して10年間(*2019年10月までは10年間、これ以降は13年間)続きます。

「あ、じゃあ30万円の所得税の免除が10年続くから、30万円×10年=300万円もお得になる制度なのか」と思いますが(実際に私もかつてそのように思っていました…)、「その年の年末時点の残高1%」なので、当然支払っていくごとに住宅ローン残高は3.000万円から2.900万円…2.800万円という感じで減っていくため、免除される税額も29万…28万と減っていくイメージです。

「住宅ローン控除」は、一般に「税額控除」と言われ、所得税そのものを直接差し引く効果があります。

そのため、配偶者控除や生命保険控除などといったどんな所得控除よりも減税効果が大きく、最強の減税パワーがあるのです。

住宅ローン控除について、詳しくは本ブログ「最強の減税パワー・住宅ローン控除をシミュレーション」をご参照ください。

2 適用期間を13年に延長

→コロナで入居期間を延長

→2021税制改正で入居期間を再延長

(1)消費税増税で適用期間が13年に延長

住宅ローン控除を受けられる期間は、2019年10月まで10年間でした。

2019年10月に8%から10%に消費税が増税されると、その期間は13年に延長されました。

3年間延長となりましたが、11年から13年の間の控除については、年末時点の住宅ローン残高の1%とは限らないことに注意が必要です。

11年目から13年目の期間は、住宅取得等の対価の額-消費税額×2%÷3などの計算式が加わります。

これはつまり、「消費税が2%増税して住宅を購入する負担が2%分の増えたので、その分は免除しますよ」というメッセージとなります。

また、住宅ローン控除を受けられる対象は、消費税10%で住宅を購入した上で、「2019年10月~2020年12月末まで」に入居した場合のみとしていました。

そのため、消費税10%で住宅を購入して2021年1月に入居するといった場合、2021年1月は対象期間を外れることから、13年間の適用を受けられないということになります。

(2)コロナの影響で特例措置

その後、2020年に入り、新型コロナウイルスの感染拡大によって「住宅資材の搬入が遅れる」「住宅工事が遅れる」「移動(引っ越し)できない」などの懸念から“特例措置”が取られます。

具体的に、新築であれば2020年9月末までに契約(中古住宅であれば2020年11月末まで)し、2021年12月末までに入居した上で、「コロナの影響で入居が遅れた」旨を申し出れば、13年の適用を受けるということができるというものです。

入居期間が2021年12月末までに延長されたということになります。

(3)2021年税制改正で入居期間をさらに延長

そして今回、2020年12月の税制改正によって、入居期間はさらに延長されました。

新築であれば、2020年10月から2021年9月まで(中古住宅であれば2021年11月まで)に契約し、2022年12月末までに入居していれば、13年の適用を受けることができるようになります。

そしてこれは少し別の話になりますが、住宅ローン控除が受けられる住宅の広さが、これまで50㎡以上とされていたところ、この税制改正により40㎡以上に要件が緩和されました。

これは、従前は子どものいる家族の住居を想定していましたが、ここ最近では2人夫婦や独身用などコンパクトな住居が増えている傾向に対応した形です。

ですが、50㎡未満の住宅に入居した場合、収入が1.000万円以上の方は控除を受けることができないことに注意が必要です(*50㎡以上の住宅に入居した場合、収入が3.000万円以上の方は控除を受けることができません。この点は以前と変更ありません)。

この税制改正は、2021年1月から始まる通常国会で審議・成立する見通しです。

成立した場合、2021年4月から施行となります。

(4)とりまとめ ざっくり全員OK

以上の経過をまとめますと、次のようになります。

ざっくり言うと、契約する人は2021年9月まで、入居する人は2022年12月まで、住宅ローン控除の13年適用を受けることができます。

なので、これから住宅購入する契約・入居する全ての人は「13年の適用を受けられる」ということができます。

| 適用 期間 |

控除できる金額 | 対象となる入居期間 | |

| ~2019年10月 | 10年 | 年末時点の住宅ローン残高の1% | ~2019年10月まで消費税8%で住宅を購入した人 |

| 2019年10月~ (消費税増税) |

13年 | ●10年目までは年末時点の住宅ローン残高の1% ●11~13年目は、①~④のいずれか少ない方 ①年末時点の住宅ローン残高の1% ②住宅取得等の対価の額-消費税額× 2%÷3 ③1年の最大控除額 ④実際に納めた所得税+住民税 |

消費税10%で住宅を購入し、 ●2019年10月~2020年12月末まで入居した人 |

| 2020年4月~ (コロナ特例措置) |

13年 | 同上 | ●2021年1月~2021年12月末までに入居した人 ●コロナの影響で入居が遅れた旨を申し出る必要 |

| 2021年4月~ (*2020.12の 税制改正) |

13年 | 同上 | ●2020年10月から2021年9月まで(中古住宅は11月まで)に契約し、2022年12月末までに入居した人 |

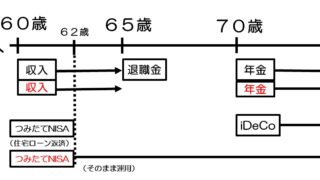

時系列でわかりやすくまとめると、次のような図になります。

これを、さらにわかりやすくまとめると次のようになります。

上の図で示したとおり、今後2021年9月まで(中古住宅は11月まで)に契約し、2022年12月までに入居すれば、13年間の適用を受けることができます。

図で記載しているとおり、2020年9月以前にすでに契約されている方は、「コロナで入居が遅れた」旨を申請する必要がありますが、それ以外の方は特に申請する必要はありません。

(5)来年以降の税制改正

また、2022年の税制改正における住宅ローン控除をめぐっては、これまでのローン残高の1%を控除するのではなく、実際に負担した金利分を控除額にしようとする議論が出てきています。

これによって、これまで大きな節税効果があって「借り得」とまで言われていた住宅ローン控除の節税効果が半減してしまう声も聞かれます。

実際にこのような改正が行われると、これまでの1%控除の方がお得であるため、「住宅の購入を急いだ方が良い」「住宅の購入は今のうちに」との意見も出てきています。

ですが、マイホームは“人生最大のお買い物”です。

「節税効果が高いから」との理由で買い急ぐのではなく、あくまでご自身の家庭状況や金銭的な事情を見ながら、ご自分のタイミングで購入することが良いと思います。

最後に確認のため、まとめます。

●これまで、適用期間が10年の住宅ローン控除は、2019年10月の消費税増税で13年に延長されました。2020年に入り、コロナの影響を受けて13年の適用を受けられる契約・入居期間が延長されました。そして2021年税制改正によって、13年の適用を受けられる契約・入居期間がさらに再延長されました。

●ざっくり言うと、2022年12月末までに入居する方なら全員、13年期間が適用されます。

●住宅ローン控除が適用される11~13年目の控除内容は、1~10年目と若干異なることに注意が必要です。

●住宅ローン控除をめぐっては、再来年(2022年)、ローン残高の1%ではなく、実際に負担した金利分まで引き下げようとする議論があり、節税効果が半減してしまう懸念の声もあがっています。

ですが、マイホームの購入はあくまでご自分のタイミングで購入しましょう

お得な情報・商品をご紹介!

本ブログでは、今回の記事のほか、お金に関する記事や「お得な情報・商品」をご紹介していますので、ぜひお立ち寄りください。

1.「【おすすめ1位は?】「第三のビールを飲み比べてランキングしてみた結果」

2.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

3.「【固定費を削減】水道代・ガス代を節約できるシャワーヘッドの交換を」

4.「マイナポイント取りましたか?4人家族なら2万円分です」

5.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

※将来への資産形成に興味・関心を持たれた方。

無料で体験学習会を実施しています。↓

さらに詳細を知りたい方は、本ブログの関連記事をご覧ください!

お金に関して興味がある分野、気になること-。

どの記事から読んでいただいても、わかりやすく説明しています。ぜひどうぞ!

●収入の最大化と支出の最小化など

1.「【ライフプランご提案】収入の最大化と支出の最小化のポイント」

2.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

3.「結局のところ教育費っていくら必要?【大学入学まで386万円が目安】」

●ふるさと納税・楽天経済圏について

1.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

2.「【〇〇万円お得に】今年、私が実践したお得な行動(個人的O-1グランプリ開催)」

3.「【ポイント活動】おすすめの経済圏は?おさえておきたい心構えと考え方」

4.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

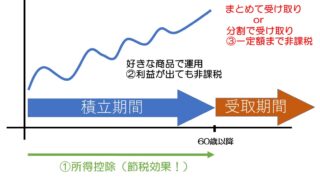

●iDeCoについて

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●年金について

老後資金を考える上で、年金の仕組みを知ることはとても重要です。

1.「【いくらもらえる?】年金の受給額を具体的な数字でわかりやすく説明します。」

2.「【コスパ最強】年金が元を取れるか試算したら利回り〇%の貯蓄型生命保険」

3.「【受給額をすぐ確認できます】ねんきん定期便の見方をわかりやすく解説」

4.「【70歳まで定年延長?】定年後の働き方とお金で知っておきたい3つのポイント」

5.「【いくら増える?】年金の繰り下げ受給の計算や手続きなどポイントをご紹介」

6.「【自営業・フリーランス向け】年金を増やせる付加年金とは?」

7.「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

8.「【もらい忘れ注意】55歳以上の方必見。特別支給の老齢厚生年金とは?」

9.「【厚生年金の家族手当】忘れずに申請したい加給年金とは?条件や支給額を確認」

10.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

11.「【人生100年時代に向けて】60歳以降も働いたら、年金はどれくらい増える?」

12.「【55才以上の方必見】年金の振替加算とは?その理由や手続きをわかりやすく説明」

13.「【年金】将来、減るって本当?マクロ経済スライド、所得代替率とは?」

14.「【2022年4月から】年金制度の改正、知っておきたい3つのポイント」

15.「【いくらもらえる?】遺族年金とは?私たち家族でシミュレーション」

16.「【忙しい人限定】年金の仕組みや受け取り額が一目でわかる一問一答」

●生命保険について

生命保険は数百万円の金融商品。

ぜひ間違いのない生命保険を選択するようにしてください!

2.「【ドル建て終身保険】シュミレーションでメリット・デメリットを詳しく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【県民共済】割戻金は?先進医療は?コスパの良い内容をご紹介【ぜひオススメ】」

5.「【コスパ最強】おすすめ生命保険は?生命保険がいらないor必要最低限でいい理由」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

書評・ブログ【知ると世界が広がる】

私自身がおすすめのお金や経済などに関する書籍をご紹介します。

時間がない方々に向けて、記事の冒頭に「3秒リーディング」というコーナーを設けて、本の要旨を3秒で読めるようまとめています。

このコーナーは、私自身が好きな「チョコレートプラネット」さんのYouTube「6秒クッキング」というシリーズを参考にしています。

もしお時間がある方は、その後に続く詳しい書評を読んでくだされば幸いです。

また、ブログの経過についても、節目で記事を作成していますので、ブロガーの方々はご参考までに。

●【知ると世界が広がる】本ブログの書評シリーズについて

1.「誰でも必ず小金持ちに。ピケティ『21世紀の資本』+私の読書論」

2.「【3秒リーディング】資本主義の問題点を予言。マルクス『資本論』」

3.「【3秒リーディング】心に響く・勇気が出るフレーズ4選」

4.「題して『すみ金』。ぜひ手元に置いておきたいお金に関する会話形式の用語集」

5.「【3秒リーディング】私の生きる原動力・行動指針となっている6つのフレーズ」

6.「【マコなり社長も推薦】構造思考は成功者への道『具体 抽象トレーニング』」

7.「【今すぐ実践したい】漫画『バビロン大富豪の教え』を要約して学んだ3つのこと」

8.「【ブロガー必見】『億を稼ぐ積み上げ力』でブログの心得をマナブ!」