毎月の収支がなかなかプラスにならないという方々へ。

特にコロナの影響を受けて収入が減ってしまったという方々。

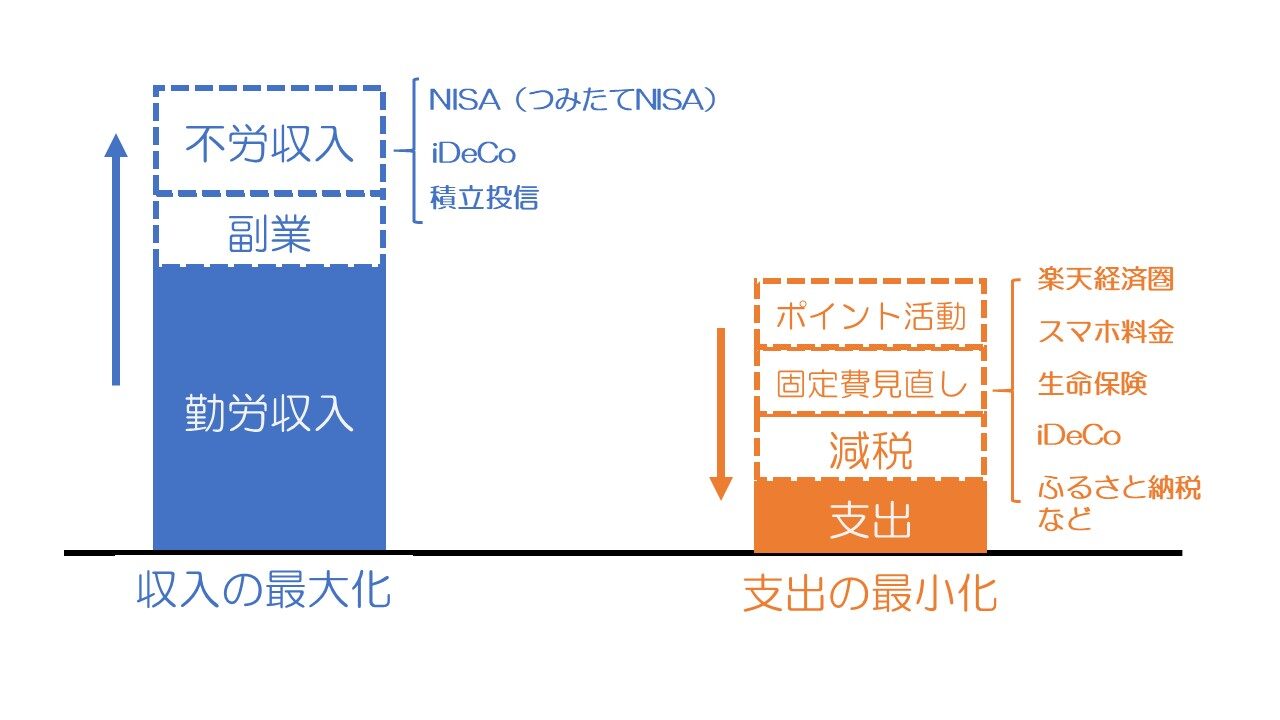

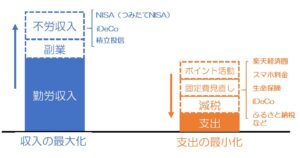

収入の最大化(副業、長く働く、投資)と支出の最小化(減税、ポイント活動、固定費の見直し)で、無理な節約をせずに収支をプラスにすることができます。

こんにちわ!FPまーこ(@maakomoneydiary)です。

今回の記事のテーマは「収入の最大化と支出の最小化」です。

まーこさん、何か良い方法ありますか?

基本コンセプトは「収入の最大化と支出の最小化」です。

はじめに結論をお伝えいたします。

●収入の最大化

①本業の収入アップ

②できれば副業

③できる限り長く働く

④投資(つみたてNISA)

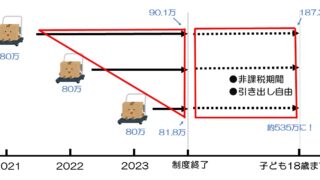

積立を続けると20年後には約570万円の差

●支出の最小化

①減税(所得控除)

②ポイント活動(楽天経済圏)

③固定費の見直し(スマホ代、生命保険)

昨年1年間で81.9万円の支出をカット

1 収入の最大化と支出の最小化

大まかなイメージは下図のとおりです。

収入を最大化し、支出を最小化することで、収支のプラスを大きくしていきます。

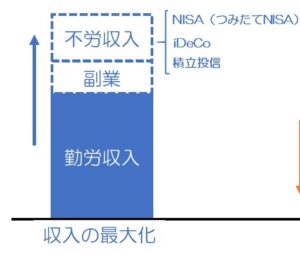

2 収入の最大化

①不労収入を増やす

貯金から投資の時代へ

まずは、ご自分の本業の収入が増えるように全力で取り組みましょう。

とは言っても、実際は難しいと思います。

私たち夫婦は主人が公務員、私がパートです。

公務員は、毎年の定期昇給や残業代で収入をアップできるものの、売上や利益という概念がないため、がんばっても収入に反映されにくいです。

パート勤務の私も勤務時間を長くしてお給料を増やすことはできますが、期待するほど増えるわけではありません。

特にコロナ禍において、本業の収入をアップさせることが難しい現状にあります。

そこで、働いて収入をアップさせるのではなく、お金自身に働いてもらうのです。

つまり「投資」で不労収入を増やしていくことを推奨いたします。

投資と聞くと、「ギャンブル」、「損をする」、「こわい」といったイメージをお持ちの方も多いでしょう(実際に私自身も過去そう思っていました)。

ですが、現状で安定的に増やすことができるお得な制度があります。

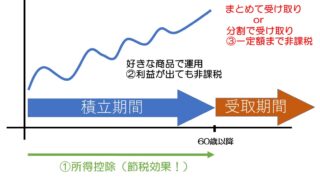

「つみたてNISA」は、政府が厳選した金融商品であり、投資の安全原則「長期・積立・分散」に則しているため、元本割れ(損をする)のリスクを限りなく排除できます。

「つみたてNISA」

●政府が厳選した安定的な金融商品

●年最大40万円を最長20年間=最大800万円を運用可能

●「長期・分散・積立」という安全原則に基づきリスクを限りなく排除

●年利5%なら800万円が約1.370万円に

※20年後、資産が500万円以上増やせます

●おすすめ商品

・楽天バンガード全世界株式

・eMAXIS Slim米国株式(S&P500)

・eMAXIS Slim先進国株式

銀行にいくら貯金していても、超低金利なため(0.001%)増やすことはできません。

必要な生活費から差し引いた分を「つみたてNISA」に投資して、将来的な資産を増やしていきましょう。

同様に資産を増やせるものとして、iDeCo(個人型確定拠出年金)や積立投信があります。

iDeCo(個人型確定拠出年金)の詳しい説明については、関連記事をご覧ください。

②できれば副業

できるかぎり長く働くこと

●できれば副業

本業の収入増があまり見込めない中、副業で収入を増やすことも一案です。

政府は、2018年を「副業元年」と位置づけて副業を推進しています。

ご自分のスキルや趣味、知識を生かして、様々な副業にチャレンジしてみてはいかがでしょう?

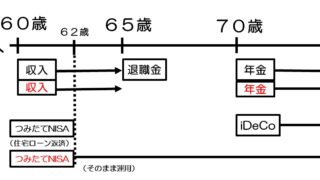

●できる限り長く働く

2025年4月から65歳の定年退職が義務化されるなど、「60歳定年」という常識は崩れ、長く働き続ける環境は整いつつあります。

長く働き続ければ、勤労収入で生活できる期間を伸ばすことができ、それだけ無収入期間を減らすことができます。

無収入期間を減らすことができれば、将来受け取る退職金や年金などの資産を長く保有でき、長生きに備えることができるのです。

また、長く働き続けることで、年金の受け取り額も増やすことができ、一石二鳥なのです。

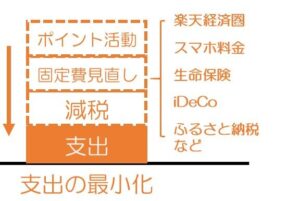

3 支出の最小化

節約を意識したり、今の生活レベルを下げることなく支出をおさえることができます。

逆に節約を意識しすぎると、ストレスがたまります。

節約意識のない(少ない)主人や子どもと無駄な衝突をして、家庭内が微妙な空気になりかねません。

私自身、「節約=ケチ、せこい」というイメージで嫌いで、家計簿も面倒くさいのでつけていません。

普段の買い物はなるべく安いスーパーで済ませていますが、週1.2回は衝動的にセブンイレブンで割高なお惣菜(「金のシリーズ」)やデザートを買ってしまいます(美味しいんです、これが)。

こんな感じの私でも、「減税」「ポイント活動」「固定費の見直し」という3つを意識することで「支出を最小化」しています。

これら3つ全て実施した結果、昨年は81.9万円の支出を削減しました。

やるとやらないとで、81.9万円の差がつくのです。

しかも、これらは特別な節約や面倒な手間がかからないものでした。

●iDeCo=4.3万円減税

●ふるさと納税=お米20キロなど

●住宅ローン控除=23万円減税

●医療費控除=3.4万円減税

●楽天経済圏=9.5万ポイント(9.5万円)

●マイナポイント=2万ポイント(2万円)

●スマホ代見直し=3.6万円の節約

●生命保険見直し=36.1万円の節約

合計:81.9万円

①減税(所得控除)

いま支払っている税金(所得税・住民税)を、所得控除で課税所得を小さくし、税金を減らすことができます。

●iDeCo(個人型確定拠出年金)

一番オススメな所得控除は、「iDeCo」(個人型確定拠出年金)です。

iDeCoは、60歳以降の老後に向けて生活資金を積み立てていく制度です。

その一方で、毎月の掛け金全額が所得控除となり、減税につながります。

1つの制度で「積立+減税」という2つの効果が期待できるのです。

具体的に私の主人は、毎月1.2万円を積み立て(年間14.4万円)、年間約4.3万円の減税をしています(減税効果は、毎月の掛け金と所得によって異なります)。

4.3万円の税金の支払いが免除されるのが、60歳まで続くと、かなりの金額を減税することができます。

●ふるさと納税

次にオススメなのが「ふるさと納税」です。

福岡県飯塚市に1万円「ふるさと納税」した場合。

①冷凍ハンバーグ20個、②(1万円-2.000円)の所得控除、③楽天ポイントになるというお得な制度です。

所得控除については、正確には税金の支払いが免除されるわけではありません。

「来年支払うべき税金を支払っている」、「お住まいの自治体に税金を支払うところ、別の好きな自治体を選んで納めている」というわけで、税金が軽減されるわけではないのです。

ですが、実質2.000円の負担で、地元の名産品+楽天ポイントをゲットできるお得な制度であることは間違いありません。

この冷凍ハンバーグやお米などを購入した場合、食費の節約につながります。

●住宅ローン控除、医療費控除

この2つの所得控除は、すべての人ができるものではありません。

住宅ローンを組んでいる人は、住宅ローン控除で税負担を減らせます。

3.000万円のローンなら1%の30万円の税金が免除されるので、極めて大きな効果です。

医療費控除とは、1年間に1家族が10万円以上の医療費を支払った場合に適用される所得控除の1つで、確定申告をする必要があります。

私たち家族は、昨年(2020年)約26万円の医療費(次女の歯科矯正が約21万円…!)がかかったので、確定申告したところ、約3.4万円が還付されました。

②ポイント活動

全ての生活をカバーできる「楽天経済圏」でポイントを貯めています。

いろんな経済圏(ドコモ経済圏、ペイペイ経済圏)がありますが、ほぼ全ての生活をカバーできる「楽天経済圏」がオススメです。

「ポイントを貯める」と言っても、意欲的にポイントを獲得するのではなく、自然にポイントがついてくるイメージです。

昨年1年間で約9.5万ポイントを獲得した私が、心がけているポイントは次のとおりです。

楽天経済圏のポイント(私の場合)

●生活用品や雑貨は全て楽天市場で

●食料品はスーパーで購入(楽天ペイ、楽天カード)

楽天市場は割高+送料も。

食料品はスーパーなどで実際に手に取って確認すべき。

●他の楽天関連サービスの利用で還元率アップ

楽天銀行や楽天証券、楽天モバイルなどの利用で楽天SPUが7.5倍に。

●スーパーセールなどを利用

お得な「楽天スーパーセール」や「お買い物マラソン」というイベントで効率良くポイントを獲得。

●ポイントは自然につくもの

ポイント獲得のための買い物は禁物

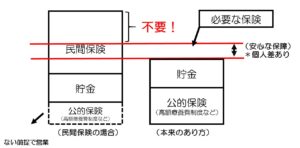

③固定費の見直し

●生命保険は不要・必要最低限に

亡くなった場合は「遺族年金」

手術など高額な医療費がかかった場合は「高額療養費制度」

で最低限の保障が受けられます。

そのため、生命保険は基本的に不要、あるいは必要最低限で十分です。

保険の営業マンは、こうした公的保険の存在を伝えないまま勧誘してくるので、注意が必要です。

統計では、生命保険の加入率は約88%、年間で支払う平均保険料は38.5万円(毎月3.2万円)となっています(平成27年)。

最低限な保障を考えた場合、都道府県民共済「総合保障Ⅱ型」(地域によって名称が異なります)で十分です。

毎月2.000円で、死亡給付金250万円だけでなく、手術・入院費用、先進治療にかかる費用もカバーできる、最良の「コスパ抜群の生命保険」です(先進治療費用に関しては、地域によってカバーされない場合があります)。

最後にポイントをまとめます。

●収入の最大化

①本業の収入アップ

②できれば副業

③できる限り長く働く

④投資(つみたてNISA)

積立を続けると20年後には約570万円以上の差

●支出の最小化

①減税(所得控除)

②ポイント活動(楽天経済圏)

③固定費の見直し(スマホ代、生命保険)

昨年1年間で81.9万円の支出をカット

最後までご覧いただき本当にありがとうございました!

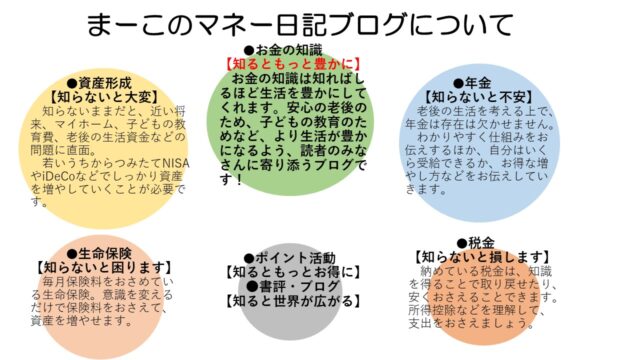

お金に関する疑問・不安がある方は、ぜひ本ブログの関連記事をご覧ください!

↓

「お金について色々知りたい」

そんな方は、本ブログの関連記事をご覧ください!

お金に関して興味がある分野、気になること-。

どの記事から読んでいただいても、わかりやすく説明しています。ぜひご覧ください!

●収入の最大化と支出の最小化など

1.「【ライフプランご提案】収入の最大化と支出の最小化のポイント」

2.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

3.「結局のところ教育費っていくら必要?【大学入学まで386万円が目安】」

●ふるさと納税・楽天経済圏について

1.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

2.「【〇〇万円お得に】今年、私が実践したお得な行動(個人的O-1グランプリ開催)」

3.「【ポイント活動】おすすめの経済圏は?おさえておきたい心構えと考え方」

4.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

●iDeCoについて

1.「【積立+節税効果】iDeCoとは?メリットを確認して今すぐはじめましょう」

3.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

4.「【iDeCo】どんな商品を選べばいいの?年代やタイプ別おすすめをチェック」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「iDeCo(個人型確定拠出年金)の制度改正はいつから?3つのポイントを説明」

7.「【iDeCo】こんなときどうする?中断、転職、暴落の時の対応」

8.「【どっちがお得】iDeCoの受け取りは一括or分割?退職所得控除との関係も」

9.「【自営業者向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

10.「【おすすめ金融機関、商品は?】iDeCoがわかる一問一答(運用+節税メリット)」

●NISAについて

1.「【まだ始めてない方は必見】積立NISAをおすすめする背景と理由」

2.「積立NISAの概要とおすすめ銘柄」

3.「【初心者向け】まずはこれ!今すぐ始めたい4つの資産形成」

4.「【併用が正解】積立NISAとiDeCo、やるならどっち?20年後をシミュレーション」

5.「【1年やるとこうなる】つみたてNISAとiDeCoの実績を公開します」

6.「【つみたてNISA】よく見るインデックス投資とは?おすすめをご紹介」

7.「【制度改正】NISAが2024年から大きく変わります。新NISAのポイントを説明」

8.「【廃止後どうする?】ジュニアNISAが期間限定の“つみたてNISA”に。ぜひ有効活用を」

9.「【20年後どうする?】つみたてNISAの受け取り方は保有か売却の2パターン」

10.「【NISA】ロールオーバーとは?5年後をシミュレーションしてわかりやすく説明」

11.「【廃止だけど申込増】ジュニアNISAで実際に商品を購入するまでの流れ(約1か月)」

12.「【NISA】よく見る「ETF」って何?投資信託との違いは?オススメはどっち?」

13.「【つみたてNISAは20年後暴落なら大損?】よくある勘違いをわかりやすく説明」

14.「【ジュニアNISA】子どもが18歳までどれくら貯まる?シミュレーションした結果」

15.「【忙しい人限定】つみたてNISAが3分で理解できる一問一答」

●年金について

老後資金を考える上で、年金の仕組みを知ることはとても重要です。

1.「【いくらもらえる?】年金の受給額を具体的な数字でわかりやすく説明します。」

2.「【コスパ最強】年金が元を取れるか試算したら利回り〇%の貯蓄型生命保険」

3.「【受給額をすぐ確認できます】ねんきん定期便の見方をわかりやすく解説」

4.「【70歳まで定年延長?】定年後の働き方とお金で知っておきたい3つのポイント」

5.「【いくら増える?】年金の繰り下げ受給の計算や手続きなどポイントをご紹介」

6.「【自営業・フリーランス向け】年金を増やせる付加年金とは?」

7.「【自営業向け】国民年金基金とは?iDeCo(個人型確定拠出年金)との違いも」

8.「【もらい忘れ注意】55歳以上の方必見。特別支給の老齢厚生年金とは?」

9.「【厚生年金の家族手当】忘れずに申請したい加給年金とは?条件や支給額を確認」

10.「【ぜひ参考に!】定年前後のお金を私たち家族でシミュレーションしてみた結果」

11.「【人生100年時代に向けて】60歳以降も働いたら、年金はどれくらい増える?」

12.「【55才以上の方必見】年金の振替加算とは?その理由や手続きをわかりやすく説明」

13.「【年金】将来、減るって本当?マクロ経済スライド、所得代替率とは?」

14.「【2022年4月から】年金制度の改正、知っておきたい3つのポイント」

15.「【いくらもらえる?】遺族年金とは?私たち家族でシミュレーション」

16.「【忙しい人限定】年金の仕組みや受け取り額が一目でわかる一問一答」

●生命保険について

生命保険は数百万円の金融商品。

ぜひ間違いのない生命保険を選択するようにしてください!

2.「【ドル建て終身保険】シュミレーションでメリット・デメリットを詳しく説明」

3.「【生命保険】掛け捨てと積み立て、どっちを選ぶ?メリット・デメリットを詳しく説明」

4.「【県民共済】割戻金は?先進医療は?コスパの良い内容をご紹介【ぜひオススメ】」

5.「【コスパ最強】おすすめ生命保険は?生命保険がいらないor必要最低限でいい理由」

6.「【高額療養費制度】計算式や対象外などをわかりやすく説明【がん保険との関係も】」

7.「いくらもらえる?遺族年金とは?私たち家族でシミュレーション」

書評・ブログ【知ると世界が広がる】

私自身がおすすめのお金や経済などに関する書籍をご紹介します。

時間がない方々に向けて、記事の冒頭に「3秒リーディング」というコーナーを設けて、本の要旨を3秒で読めるようまとめています。

このコーナーは、私自身が好きな「チョコレートプラネット」さんのYouTube「6秒クッキング」というシリーズを参考にしています。

もしお時間がある方は、その後に続く詳しい書評を読んでくだされば幸いです。

また、ブログの経過についても、節目で記事を作成していますので、ブロガーの方々はご参考までに。

●【知ると世界が広がる】本ブログの書評シリーズについて

1.「誰でも必ず小金持ちに。ピケティ『21世紀の資本』+私の読書論」

2.「【3秒リーディング】資本主義の問題点を予言。マルクス『資本論』」

3.「【3秒リーディング】心に響く・勇気が出るフレーズ4選」

4.「題して『すみ金』。ぜひ手元に置いておきたいお金に関する会話形式の用語集」

5.「【3秒リーディング】私の生きる原動力・行動指針となっている6つのフレーズ」

6.「【マコなり社長も推薦】構造思考は成功者への道『具体 抽象トレーニング』」

7.「【今すぐ実践したい】漫画『バビロン大富豪の教え』を要約して学んだ3つのこと」

8.「【ブロガー必見】『億を稼ぐ積み上げ力』でブログの心得をマナブ!」

お得な情報・商品をご紹介!

本ブログでは、今回の記事のほか、次のように「お得な情報・商品」をご紹介していますので、ぜひお立ち寄りください。

1.「【おすすめ1位は?】「第三のビールを飲み比べてランキングしてみた結果」

2.「【楽天モバイル】新プランを発表!内容は?電波やiphoneはどうする?」

3.「【固定費を削減】水道代・ガス代を節約できるシャワーヘッドの交換を」

4.「マイナポイント取りましたか?4人家族なら2万円分です」

5.「【お得しかない制度です】ふるさと納税をわかりやすくご紹介」

※将来への資産形成に興味・関心を持たれた方。

無料で体験学習会を実施しています。↓